Российскому рынку акций гарантируют рост

К середине следующего года доступ иностранцев на российский фондовый рынок серьезно упростится благодаря международным клиринговым системам. В Bank of America уверены, что это приведет к росту стоимости российских акций. С облигациями это уже произошло

Москва. 1 ноября. FINMARKET.RU - Госдума одобрила поправки в закон о налогообложение ценных бумаг. Этот закон устранит все оставшиеся ограничения на деятельность клиринговой системы Euroclear на российском финансовом рынке. Закон должен быть принят и подписан президентом до конца года.

Нерезиденты получат полный доступ к местному рынку корпоративных облигаций с 1 января 2014 г., а к рынку акций – с 1 июля 2014 г., как и планировалось ранее.

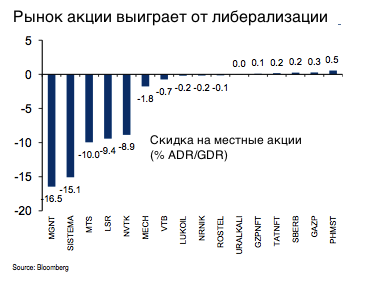

Владимир Осаковский из Bank of America Merril Lynch проанализировал последствия либерализации российского финансового рынка. Он уверен, что основной эффект будет заметен на рынке акций. Скидка на российские акции по отношению к американским и глобальным депозитарным распискам (ADR и GDR) исчезнет или значительно сократится.

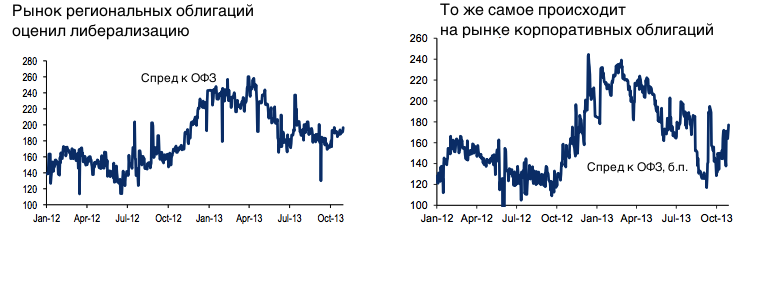

Также в Bank of America ожидают, что спреды между доходностями корпоративных бумагам и ОФЗ сократятся, несмотря на то что рынки уже оценили значительную часть этого снижения.

Либерализация привела к перетоку инвесторов

- Потенциальные выгоды от предоставления полного доступа иностранцам на российский рынок заметны на примере ОФЗ.

- После введения системы Euroclear скидка на ОФЗ по сравнению с евроблигациями исчезла.

- Евробонды со сроком погашения в марте 2018 г. в системе Euroclear раньше торговались с премией к ОФЗ с таким же сроком погашения. В середине 2012 года спред между ними составлял 150 б. п.

- Когда в конце 2012 - начале 2013 г. стало очевидно, что Euroclear будет введен, спред стал сокращаться.

- Затем всего за несколько дней после запуска системы в первом квартале 2013 г. он полностью исчез.

- Однако сокращение спреда сопровождалось снижением цен на евробонды. Из-за либерализации ликвидность перетекла на рынок ОФЗ с рынка местных облигаций.

- Оттока капитала с других рынков на российский не произошло.

- Сейчас ОФЗ сейчас торгуются с небольшой премией в 5 - 15 б. п. к евробондам.

- В Bank of America объясняют это тем, что ОФЗ банки могут использовать в качестве залога для получения ликвидности Центробанка.

Инвесторы уже оценили либерализацию рынка облигаций

- По мере либерализации доступа иностранцев к российскому рынку, начали снижаться спреды по другим долговым бумагам, например по региональным облигациями.

- По оценке Осаковского, инвесторы уже учли большую часть потенциальной выгоды от улучшения доступа иностранцев к рынку региональных и корпоративных облигаций. Лишь на некоторых бумаги может сохраняться небольшая скидка.

- В конце 2012 г. на рынке ОФЗ произошло настоящее ралли. Но в основе его лежали лишь ожидания либерализации.

- Тогда спред по доходностям между ОФЗ и региональными облигациями, которые первоначально не входили в систему Euroclear, расширился примерно на 100 б. п.

- Значительная часть этого дополнительного спреда исчезла, когда во втором квартале 2013 г. Clearstream начал работать.

- Динамика корпоративных облигаций, скорее всего, была аналогичной. Ожидания либерализации привели к серьезному сокращению спредов по отношению к кривой ОФЗ.

- Хотя сейчас спреды не такие большие, как раньше, небольшая скидка к бумагам высококачественных заемщиков сохраняется.

Рынок акций выиграет от Euroclear

- Доступ иностранных клиринговых компаний на российские рынки регулирует закон о центральном депозитарии.

- Согласно ему полностью доступ иностранцев на российский фондовый рынок будет открыт 1 июля 2014 года.

- Технически доступ будет готов раньше, но гарантировать его смогут лишь с 1 июля.

- После либерализации или в ее ожидании местные акции будут следовать тем же тенденциям, что и облигации.

- Спреды полностью исчезнут в течение нескольких недель или дней после запуска клиринговой системы.

- Между ОФЗ и евробондами есть существенная разница, так как первые выпущены по местным, а вторые – по международным законам. Между местными акциями и ADR/GDR экономической разницы нет.

- После снятия существующих ограничений спред между двумя бумагами будет означать не что иное, как возможности арбитража.

- Возможно, ADR/GDR вырастут в цене, когда будет введена клиринговая система и цены на местные акции, и акции, подлежащие Euroclear, выравняются.

- Но, возможно, ADR/GDR будут торговаться с некоторой скидкой по отношению к другим акциям.