Рубль подешевеет, но не сильно

Рубль в ближайшее время будет немного укрепляться, прогнозируют в Morgan Stanley. Выше потолка - 35,75 рублей за бивалютную корзину - рубль не прыгнет, но и ниже курса 33 рубля за $1 не опустится

Москва. 19 июля. FINMARKET.RU - На мировых рынках в последние несколько месяцев царит нестабильность: после майского заявления Бена Бернанке о том, что ФРС может свернуть программу покупки активов, на фондовых рынках и рынках валюты развивающихся стран начались распродажи. В Morgan Stanley уверены, что для рубля период волатильности закончился. Теперь российскую валюту ждет небольшое укрепление в краткосрочной перспективе.

- Рубль уже не такая рисковая валюта. С учетом исторически высокой волитильности в период распродажи он показал хорошие результаты по сравнению с другими валютами.

- Рубль в краткосрочной перспективе должны поддержать высокие цены на нефть и ЦБ, вышедший на рынок с валютными интервенциями.

- Кроме того, факторы, заставившие рынки волноваться, постепенно сходят на нет. Заявления ФРС стали "голубиными": теперь там подчеркивают необходимость бороться с безработицей. Кризис ликвидности в Китае также завершился.

- Рубль в ближайшие недели по отношению к корзине валют дойдет где-то до середины коридора - примерно 35,25 руб.

В Morgan Stanley ожидают, что в долгосрочной перспективе рубль будет ослабевать. К концу года он ослабнет к доллару до 33 руб.

Аналитики MS не единственные, кто уверен, в том что рубль укрепится в краткосрочной перспективе, а затем будет снижаться. О том, что рубль достиг дна, заявили в Bank of America и в "Альфа-банке" , а в "Ренессансе Капитале" уверены, что сокращение профицита текущего счета в перспективе ближайших лет ослабит рубль.

Нефть и ЦБ помогли рублю выдержать давление

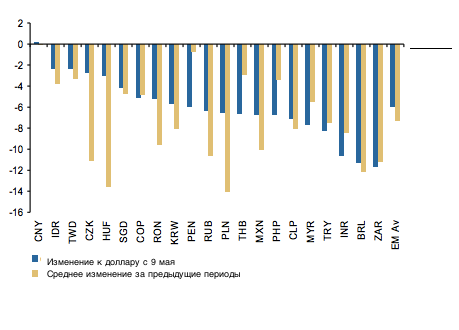

Коррекция на рынке валют развивающихся стран началась 8 мая. С тех пор индекс 23 валют развивающихся стран снизился на 6%, а рубль - на 6,4%.

Подобная динамика совсем не типична для рубля. В время четырех предыдущих коррекций на рынке валют развивающихся стран, то есть когда индекс 23 валют снижался больше, чем на 5%, рубль падал на 10%, а рынок в среднем на 7,3%.

Во время этого спада рубль был необычно устойчив

- Обычно распродажа на рынках валют развивающихся стран сопровождается падение цен на нефть. Но на этот раз цены росли, что и поддержало рубль.

Следуя за ценами на нефть, рубль должен был укрепиться

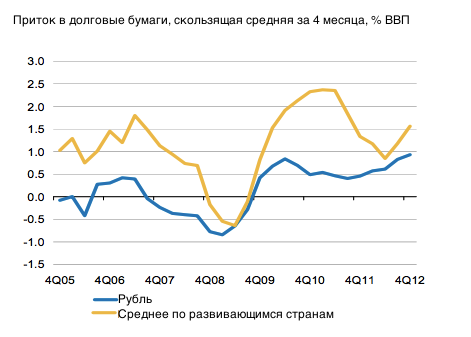

- Россия в меньшей степени, чем другие развивающиеся страны зависит от притока капитала на рынок облигаций. QE от ФРС способствовало притоку средств на рынок облигаций развивающихся стран, а окончание программы приведет к развороту этого потока. Инвесторам было довольно сложно попасть на российский рынок облигаций, а значит российская валюта в меньшей степени зависит от политики ФРС.

В России приток капитала был небольшим

- Рубль уже корректировался в феврале-апреле. Когда началась майская коррекция, он уже стоил довольно дешево.

С начала года рубль показывает слабые результаты

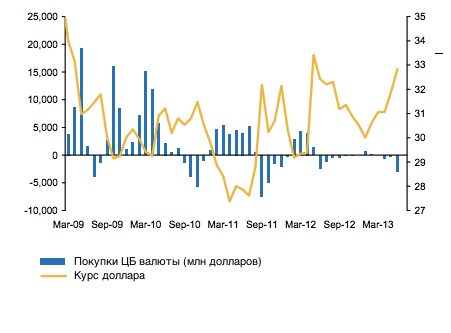

- ЦБ имеет богатый опыт поддержки рубля. В июне регулятор продал более $2,7 млрд и 245 млн евро. Это самая крупная интервенция с 4 квартала 2011 года - худшего периода еврокризиса. Однако интервенции все же направлены теперь не на таргетирование конкретного курса, а на снижение волатильности.

Интервенции ЦБ помогли рублю

Эти четыре фактора, которые поддержали рубль в мае-июне, будут и дальше способствовать укреплению российской валюты в краткосрочной перспективе.

Прежде всего, это касается цен на нефть, которые в ближайшее время, снижаться не будут: в третьем квартале средняя цена составит $108 за барр. Это связано с тем, что предложение на рынке пока остается ограниченным, а спрос со стороны развивающихся стран растет. Да и ОПЕК не позволит ценам значительно упасть.

В долгосрочной перспективе рубль неминуемо подешевеет

Однако любое укрепление рубля будет временным. Рубль может укрепиться до середины диапазона ЦБ - до 35,75 руб за корзину. Это всего на 3,4% выше нынешних значений. К концу года рубль вновь будет дешеветь.

- В этом году экономика США покажет хорошие результаты, что не может не повлиять на монетарную политику США. В такой ситуации сократится приток капитала на рынок развивающихся стран. На рубле это отразится в меньшей степени, но все же отразится.

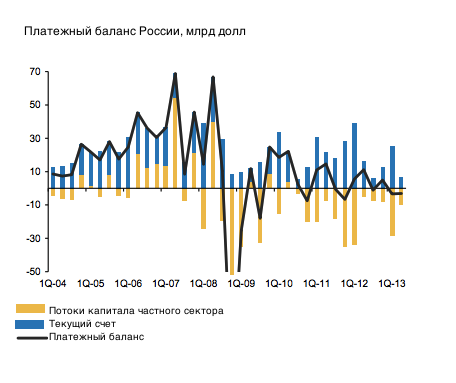

- Платежный баланс России больше не является фактором поддержки рубля. Профицит текущего счета уже снизился, в этом году он составит умеренные 2,3% ВВП.

- Этот профицит полностью перекрывается оттоком капитала. В первом полугодие профицит текущего счета составил $32 млрд против $38 млрд оттока.

- При этом профицит счета текущих операций продолжит сокращаться.

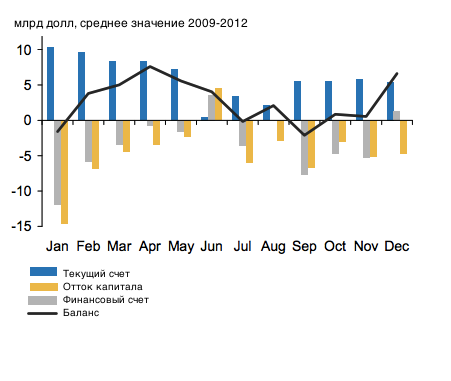

- В динамике текущего счета есть определенная сезонность: с января по май благодаря слабому росту импорта текущий счет был довольно сильным, с июня по август он ослабевает, а с сентября начинается его стабилизация.

- У финансового счета иная динамика: в начале года отток капитала довольно большой, а значит, велик и дефицит текущего счета. Весной дефицит резко снижается, а во второй половине года растет.

- За последние пять лет, если не считать периода проблем в еврозоне и кризиса 2008 года, рубль получал наибольшую поддержку в третьем квартале.

Интервенции ЦБ помогли рублю

Платежный баланс в начале года находится в особенно хорошей форме

- Еще один фактор ослабления рубля - это снижение ставок Центробанком. Пока снижение ставок было, скорее, символическим. Но на последней встрече ЦБ предложил новый механизм по предоставлению ликвидности, который значительно смягчит монетарную политику регулятора.

- Во втором полугодие инфляция серьезно замедлится, а до конца года регулятор снизит ставки на 50 б.п.

- Кроме того, в августе начнутся покупки валюты Минфином, который будет так наполнять Резервный фонд. Это увеличит давление на рубль.

- Изменения валютной политики ЦБ пока не ожидается. Глава ЦБ Эльвира Набиуллина довольна текущей политикой регулятора. Пока ЦБ использует покупки валюты как инструмент снижения волатильности курса.

Реальный курс рубля завышен