3 важных признака ослабления рубля

Против рубля этим летом играют и внешние, и внутренние факторы, считают Наталья Орлова и Дмитрий Долгин из "Альфа-банка". Пока у российской валюты дела идут лучше, чем у других валют развивающихся стран, но запас прочности на исходе

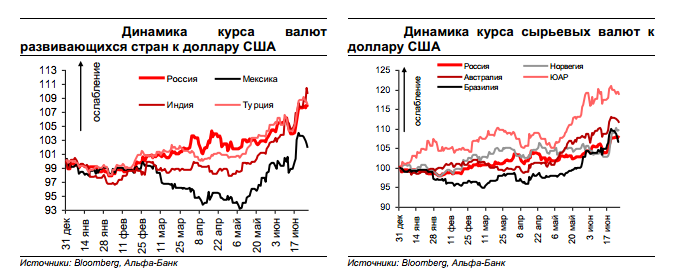

Москва. 3 июля. FINMARKET.RU - С конца мая рубль ослаб на 5% к бивалютной корзине и на 4% к доллару, подсчитали в "Альфа-банке". Падение помимо рубля переживали и валюты других развивающихся стран. Они стали жертвой смены настроений на мировых рынках.

- Во-первых, инвесторы ожидают, что ФРС вот-вот свернет программу монетарного стимулирования экономики.

- Во-вторых, против валют сыграли новости о замедлении экономического роста развивающихся рынков, прежде всего, Китая. Это должно неблагоприятно сказаться на спрос на сырье.

- Рубль во время этой распродажи оказался одной из самых стабильных сырьевых валюты.

В "Альфа Банке" объясняют это тем, что рубль был уже перепродан в мае из-за ситуации на Кипре. Но принципиально от этого ситуация не меняется: в долгосрочной перспективе рубль будет слабеть.

Во время распродажи на развивающихся рынках рубль показал хорошую динамику

Наталия Орлова и Дмитрий Долгин из "Альфа Банка" объясняют, с чем связана устойчивость рубля по сравнению с аналогичными валютами во время распродажи.

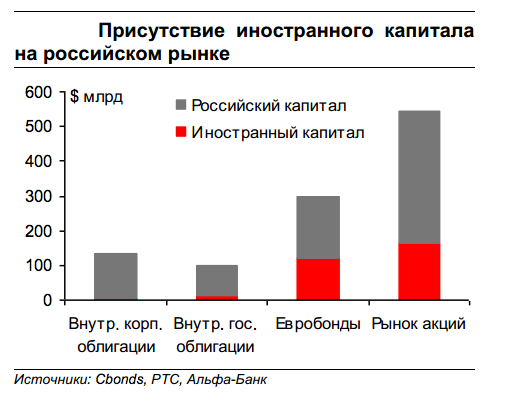

- В значительной степени, это связано с тем, что участие иностранного капитала на российских рынках минимально.

- Долговой рынок. Это видно на примере долгового рынка. Бегство капитала с развивающихся рынков как правило приводило к росту доходности на долговом рынке. Но доходность двухлетних российских облигаций выросла в июне незначительно - с 6% до 6,3%. Это как раз показывает, что иностранцев в этом сегменте было немного.

- На иностранцев приходится от 4 до 15% рынка внутреннего долга и 40% рынка еврооблигаций. На обоих сегментах рынка ключевыми игроками остаются патриотично настроенные российские госбанки.

- Например, на турецком рынке, который очень похож на российский, доходность подскочила с 5,5% до 7,5%.

Российский рынок облигаций устоял

- Рынок акций. Отток средств из фондов, инвестирующих в акции компаний, продолжается с начала года. Во многом это произошло под влиянием негативных новостей, связанных с корпоративным управлением.

- Благодаря этому, рынок акций тоже устоял перед нестабильностью на мировых рынках, ведь на долю иностранных инвесторов приходится лишь 30% рынка.

Доля иностранцев на российских рынках мала

Ситуация с рублем в ближайшее время может ухудшиться

Но положение рубля относительно других валют развивающихся стран может в ближайшее время ухудшиться, предупреждают Орлова и Долгин.

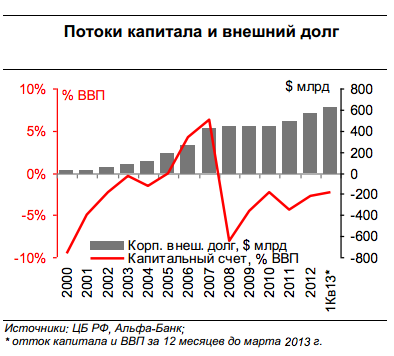

- Во-первых, это связано с постоянным оттоком капитала. С 2009 года размер чистого оттока капитала составляет 3-4% ВВП ежегодно.В 2012 году Россия потеряла приблизительно $10 млрд из-за фиктивных схем импорта из Казахстана и еще $15 млрд за счет фиктивного импорта из Белоруссии, по оценке бывшего главы ЦБ Сергея Игнатьева. Этот отток средств отражает непрозрачные доходы компаний.

- В сочетание с отсутствием инвестиционных возможностей это приводит к устойчивому оттоку капитала, который в первые пять месяцев этого года составил $38 млрд против $45 за прошлый год.

- Отток капитала происходит на фоне роста внешнего долга. На первый квартал 2013 года внешний долг корпоративного сектора составил $614 млрд.

- В 2012 году корпоративный долг вырос на $75 млрд, за этот период из страны утекло $54 млрд. В первом квартале этого года внешний долг вырос на $46 млрд, а из страны утекло $25 млрд. Рост госдолга не приводит к ускорению роста экономики, зато приводит к ускорению оттока капитала.

- На отток капитала также влияют и ожидания ослабления рубля. Доля вкладов в банках в иностранной валюте в последние 2,5 года составляет 18% против 13% до кризиса.

- Корпоративный сектор также ожидает ослабления рубля: он хранит в иностранной валюте 30-33% своих вкладов.

- За первые пять месяцев этого года валютные вклады обеспечили 50% притока депозитов против 30% в 2012 году.

Отток капитала сопровождается ростом корпоративного долга

- Высокие цены на нефть больше не поддерживают курс рубля. Сейчас рубль лишь на 10% выше минимума, достигнутого в марте 2009 года. Тогда нефть стоила $40 за барр, а сейчас - $100. В марте 2008 года при такой же цене на нефть рубль торговался у отметки 24 рубля за доллар.

- Рубль более чувствителен к снижению цен на нефть, чем к их росту. А это значит, что рубль может показать плохую динамику в случае ухудшения конъюнктуры.

Орлова и Долгин уверены, что потенциал ослабления рубля есть. Это видно и по динамике пары евро-доллар, и по ценам на нефть.

ЦБ не сможет защитить рубль

В отличие от других центробанков ЦБ не может использовать ставки, чтобы стабилизировать курс рубля. Замедление роста с января по май этого года происходит на фоне роста инфляции. Это лишает ЦБ возможности маневрировать в денежно-кредитной политике.

- Некоторые страны ужесточили свою денежно-кредитную политику в ответ на давление на валюты. ЦБ по этому пути вряд ли пойдет. А вот ослабление экономики может повысить давление на рубль.

- В июне ЦБ потратил $2 млрд, чтобы снизить напряженность на рынках. В случае негативного внешнего шока регулятор может увеличить интервенции.

- В итоге, на рынке теперь не уверены: таргетирует ли ЦБ инфляцию или все-таки спасает курс рубля? Это создает негативные инфляционные ожидания и требует повышения ставок.

Орлова и Долгин уверены, что в июле рубль окажется на своем "дне". К концу года можно ожидать укрепления рубля. Но у этого прогноза есть риски, в первую очередь, - ослабление роста экономики.

Даже если рубль к концу года укрепится, то на фоне слабого роста российской экономики и падения аппетита к риску в мире, в долгосрочной перспективе рубль будет слабеть.

Добавили неопределенности и недавние заявления министра финансов Антона Силуанова о том, что экономике России может помочь слабый рубль.

Наталия Орлова, "Альфа Банк"

"Пока трудно говорить о прогнозе конкретно по цифрам. Но в принципе в худшем случае мы можем увидеть движение до 34 в ближайшие несколько месяцев.

Мы считаем, что волатильность - это вопрос именно краткосрочной перспективе. Это было связано с тем, что выход капиталов из развивающихся рынков происходил не в доллары, а в евро. Если будет дополнительный переток в доллары, то это - через пару доллар-евро - может сказаться и на курсе рубля. Это означает, что пара доллар-евро пойдет условно на 1,25, то тогда рубль получит потенциал для ослабления. Но это вопрос не столько каких-то факторов влияния на рубль, сколько вопрос ситуации на глобальных рынках.

Что касается комментария Силуанова, то фундаментально у них [правительства] очень мало инструментов влияния на валютный курс. Это больше словесная интервенция. На самом деле, позитивных сторон у нее не очень много, потому что ослабление рубля сейчас временное и это больше техническое движение рынка. Фундаментально это создает некоторую нервозность и будет способствовать поддержанию оттока капитала.

Колебания курса валюты в течение нескольких месяцев не будет иметь эффекта на реальный рост экономики. На реальный рост влияет изменение реального валютного курса, то есть разницы между инфляцией и движением номинального курса. Например, по инфляции мы знаем, что сейчас она выше 7%, а к концу году она может опустится к 6%. Если тренд на снижение инфляции сохраняется в течение нескольких лет, то это имеет положительный эффект. Если долгосрочный тренд не меняется, то это не имеет влияния на ожидания в экономике".

Александр Морозов, HSBC

"Мы исходим из того, что в данный момент рубль выглядит перепроданным, учитывая объем интервенций по продаже валюты со стороны ЦБ. На конец третьего-четвертого квартала мы ожидаем некоторого укрепления рубля к бивалютной корзине, но при сохранение интервенций ЦБ по продаже валюты, пусть и меньших по объему.

Вместе с тем, если мы говорим о перспективах 2014 года, то фундаментальные факторы, которые способствовали ослаблению рубля, то они никуда не денутся и в отношению корзины, и в отношению рубль-доллар. В следующем году мы ожидаем еще одного раунда ослабления курса рубля до более низких значений.

Если брать долгосрочную динамику курса, то ключевыми параметрами для ее определения являются рост экономики и уровень инфляции. В российской ситуации, когда низкие темпы роста экономики и производительности труда сочетаются с инфляцией, такое сочетание негативно сказывается на валюте. Это должно приводить к ослаблению курса рубля.

Мы безусловно не говорим ни о какой девальвации. Речь идет об ослаблении как тренде: ослабление примерно на 2,5-3% в год при достаточно большой волатильности на рынке.

Я не думаю, что правительство будет предпринимать меры для ослабления курса рубля. Силуанова, на самом деле, не совсем правильно интерпретировали. Смысл его заявления заключался в том, что при более слабом рубле доходы увеличатся, а для бюджета это будет положительно. При условии, что в бюджете этого года заложен средний курс рубля 32,3, а в момент, когда Силуанов делал свое заявление, рубль стоил 31 с чем-то против доллара, ясно, что до заложенных параметров рубль не дотягивал. Соответственно, из-за этого бюджет не дособирал доходы от импортных и экспортных пошлин. Это не означает, что Министерство финансов и правительство будут сознательно ослаблять рубль, чтобы генерировать еще больше доходов для бюджета, либо как-то подтоклнуть экономический рост.

Алексей Девятов, "Уралсиб Кэпитал"

"Рубль близок к минимальным значениям, к дну. На пару недель текущие минимальные значения сохранятся. Это связано с рядом факторов, прежде всего, среди этих факторов есть цены на нефть, которые достаточно стабильными и стабильными останутся.

Еще один фактор - это отток капитала, который сейчас является беспрецедентно высоким. Это связано с внешними причинами. Федеральная резервная система заявляла о том, что она собирается сокращать программу количественного смягчения. Есть и свои вещи, в частности, связанные с заявлениями нашими государственными действиями, например, министра Силуанова о том, что Минфин будет закупать валюту на рынке. Это приводит к оттоку капитала и снижению рубля.

Но мы ожидаем, что ситуация изменится во втором полугодие. Индекс PMI показывает постепенное улучшение ситуации в Европе. Я также рассчитывают, что Америка будет в достаточно хорошей форме. Это должно улучшить ситуацию в экономике. Это должно привести к уменьшению оттока капитала и укреплению рубля.

Средний прогноз по рубля на этот год - это 35,8 руб за бивалютную корзину. Сейчас корзина - 37,5, это значит, что рубль существенно укрепится".