ФРС затуманила банкам разум

Главный виновник кризиса - ФРС, считают экономисты МВФ. Она снизила ставки в начале 2000-х годов и не подняла их вовремя. Из-за этого банки, потерявшие рассудок от дешевых денег, выдали миллионы рискованных кредитов, которые до сих пор тянут экономику на дно

Нью-Йорк. 10 июня. FINMARKET.RU - Поиски виновных в том, что в 2008 году в экономиках развитых стран случился разрушительный кризис, будут вести еще очень долго, видимо, до следующего глобального потрясения. Спустя пять лет после начала бедствия становится понятно, что центральным банкам от ответственности уйти не удастся.

Экономисты, фактически, обвиняют их в том, что в 2008 году они спровоцировали кризис. ФРС и другие центробанки в начале 2000х годов резко снизили ставки и слишком долго держали их на низком уровне. Это подстегнуло банки к более рисковому поведению: они раздавали дешевые деньги и брали на себя все больше рисков, следствием этого и стал кризис.

Разговоры об этом очень популярны, но исследований пока очень мало. В одном из них экономисты МВФ подтверждают эти выводы. Они исследовали связь между краткосрочной процентной ставкой и тем, как банки берут на себя риски. Фактически, это первое исследование, доказывающее связь между ростом рисков и мягкой денежной политикой. В основе исследования - данные ФРС США.

Связь между процентной ставкой и тем, как банки берут на себя риски, передается по нескольким каналов. Ставка определяет ставку по депозитам банка, а через нее - аппетит к риску. При ослаблении монетарной политики рисковая составляющая кредитного портфеля банков растет.

- Высокая ставка по депозитам приводит к высокой ставке по кредитам, а значит и большей прибыли банка в случае успеха.

- К смещению рисков приводит рост стоимости обязательств банка.

Правда, это касается лишь банков с большим запасом прочности, то есть хорошо капитализированных. Если же у банка проблемы с финансированием, то изменение процентной ставки на него влияет в меньшей степени - они просто боятся рисковать лишний раз и в результате снижают риски.

Причем эта зависимость сохраняется и в других странах, не только в США, например, в Испании и Боливии. Чем ниже ставки по кредитам, тем выше вероятность, что кредит будет получен или продлен для заемщика с плохой кредитной историей или без нее. Если снизить ставки на непродолжительное время, то общее качество активов банков улучшится. Сохранение ставок на длительный период приводит к росту рисков.

Чем ниже ставки, тем выгодней риски

Экономисты представили простую модель оценки банками рисков. Они действуют в условиях ограниченных обязательств и ассиметричной информации о качестве заемщиков.

- Владельцы или менеджмент банка собирают деньги с помощью депозитов, а затем инвестируют эти средства в кредитование.

- Обязательства банков ограничены, депозиты полностью застрахованы, что само по себе подталкивает банки к большим рискам.

- Банк самостоятельно управляет портфелем кредитов, зарабатывает он на разнице между доходами с кредитования и тем, что он выплачивает по депозитам.

- Изменение ставки влияет на поведение банка через два канала.

- Во-первых, меняется ставка по депозитам. В случае ее роста прибыли банка падают и он менее пристально следит за своим портфелем.

- Во-вторых, меняется ставка по кредитам, в случае выигрыша он зарабатывает больше.

- Какой из эффектов окажется сильнее, зависит от капитализации банка. Банки с большим капиталом склонны рисковать больше, поэтому им подходит первая модель.

ФРС заставляла и заставляет американские банки рисковать

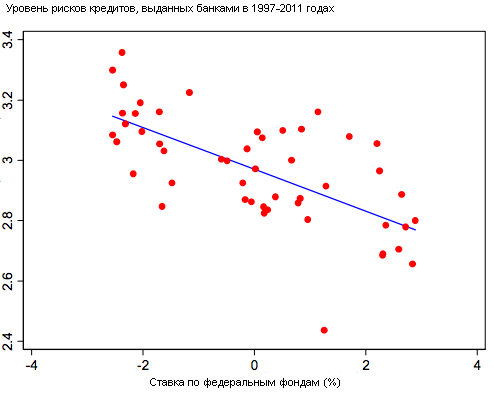

Чтобы подтвердить эту гипотезу, в МВФ использовали данные из опросов ФРС об условиях кредитования за 1997-2011 годы. ФРС проводит такие опросы раз в квартал, в них участвуют много банков, в 2011 году, например, в опросе участвовали банки, на которые пришлось 60% всех активов американских коммерческих банков.

Банки сами проставляют оценки степени рисков кредитов по шкале от 1 до 5. Чем выше оценка, тем выше риски. Также в опросе банки сообщают информацию о кредитах, выданных за первую неделю каждого квартала (период проведения опроса).

- Средний уровень кредитного риска для всей группы составил 3,43, стандартное отклонение составило 0,85. Это означает, что риск по среднему кредиту умеренный.

- Негативная зависимость между процентной ставкой и риском по кредиту видна невооруженным глазом: чем ниже ставка, тем выше средний риск.

Ставки приводят к росту рисков

- Cнижение процентной ставки на одно стандартное отклонение приведет к росту рисков на 0,057. Это влияние в среднем не высоко, но эффект различается для различных банков и различных временных периодов. Этот эффект сохраняется, даже если учесть размер кредита, залоги и срок погашения кредита.

- Если за изменение кредитного портфеля придется нести какие-либо платить, то ситуация несколько меняется. Именно так происходит в реальной жизни. Банки, у которых недостаточно капитала, будут более внимательно следить за своим кредитным портфелем - это снизит средний уровень рисков в банковской системе.

- Если у банка не хватает капитала первого уровня, то снижение ставки на одно стандартное отклонение приведет к росту рисков всего на 0,06. Для банков, у которых капитала достаточно, рост уровня рисков составит 0,08.

- Рост капитала первого уровня приводит к снижению рисков, если ставка по федеральным фондам равна 2,85%. Рост общего уровня капитала банка приводит к снижению рисков при ставке в 5,99%.

- На рост рисков влияет не только размер ставок, но и то, как долго они остаются низкими. Чем дольше ставки внизу, тем сильней влияние на рост рисков.

ФРС не заботится о финансовой стабильности

Монетарная политика является внешним определяющим фактором того, как банки берут на себя риски - они строят свое поведение в зависимости от действий регуляторов. Казалось бы, в такой ситуации регуляторы должны просчитывать каждый свой шаг, чтобы не навредить стабильности финансовой системы.

Однако в реальности центробанки при проведение монетарной политики почти не думают о финансовой стабильности. Так было и до кризиса, сейчас мало что изменилось.

В МВФ проанализировали протоколы встречи Комитета по открытым рынкам ФРС США, которые проходили до кризиса 2007 года. В них они искали словосочетания вроде "финансовая стабильность".

- Слова, связанные с "финансовой стабильностью", до 2007 года крайне редко использовались в протоколах FOMC. В этот период фразы вроде "финансовая стабильность", "банковские риски" и "системные риски" никто не произносил.

- Исключением лишь стало сочетание "финансовые условия", которое применимо более широкому контексту.

- С 2007 года после того, как начался финансовый кризис, ключевые слова стали произносить, но тоже не слишком часто.

Это подтверждает, что о финансовой стабильности члены комитета просто не думали. Их беспокоил рост и инфляция, а вовсе не состояние банковской системы или качество ее активов.