Правительство боится спугнуть ростовщиков

Минфин хочет контролировать ростовщиков, дающих в долг "до зарплаты" под сотни процентов годовых. Их обяжут регистрироваться и сообщать клиентам о реальной стоиомости денег и о всех последствиях кредитования

Москва. 7 декабря. FINMARKET.RU - Ростовщические проценты по кредитам пока запрещать не будут: есть опасность, что дающие и берущие взаймы под высокий процент просто перейдут на нелегальное положение. Правительство, наоборот, намерено установить контроль над всеми структурами, ссужающие население деньгами - от микрофинансовых организаций до кредитных кооперативов и ломбардов. А дальше - требовать от них сообщать клиентам о реальной цене предлагаемых денег.

О планах Минфина рассказали знакомые с ними эксперты.

Сейчас в сегменте кредитования населения "до зарплаты" (payday loans) платежи по займам могут превышать 1000% годовых. Берут их обычно те, кому отказали крупные банки, либо жители отдаленных территорий, где банковские услуги просто отсутствуют.

Как правило, основные клиенты - это малообеспеченные люди, которые в результате попадают в еще более трудную ситуацию: вернуть деньги они не могут, их долги передаются в коллекторские агентства (согласие на это содержится в договоре), начинается шантаж, угрозы всем членам семьи. Проблема получает все более острое социальное звучание.

Однако если просто ввести предельные уровни ставок по кредитам, как это предложили несколько депутатов Госдумы во главе с президентом Ассоциации региональных банков России Анатолием Аксаковым, займы "до зарплаты" просто уйдут в тень. Сокращение количества участников рынка приведет к снижению конкуренции, что может вызвать еще больший рост ставок в легальном секторе.

По этой причине Минфин дал отрицательный отзыв на законопроект.

Вместо этого законопроекта председатель комитета Госдумы по финансовым рынкам Наталья Бурыкина и ее первый зам Владислав Резник в конце ноября внесли свой вариант поправок к закону "О микрофинансовой деятельности". По сути, этот документ был подготовлен в Минфине. Так что препятствий для его прохождения через Думу быть не должно.

В нем предлагается:

- сделать госрегистрацию микрофинансовых организаций (МФО) обязательной, а не уведомительной;

- обязать МФО указывать в рекламе кредитных продуктов все существенные факты, влияющие на их стоимость;

- ввести административную ответственность за неопубликование или непредставление клиентам правил выдачи микрозаймов;

- дать правительству право разработать стандартную форму договора займа, в котором в обязательном порядке должна быть указана полная стоимость кредита.

Предполагается, что законопроект может быть принят в первой половине следующего года, чтобы с 2014 года он смог вступить в силу.

Дмитрий Мирошниченко, Центр развития ВШЭ

"Ведущаяся сейчас правительством и ЦБ кампания по ограничению ставок имеет социальный характер, а не ставит целью повышение устойчивости банковской системы. Ухудшение качества банковского кредита не грозит устойчивости системы в целом. Вес банков, которые потенциально могут пострадать от увеличения просрочки по кредитам, не столь значителен, чтобы создать большую угрозу для банковской системы.

Я бы тоже на месте ЦБ боролся сейчас с кредитным бумом. Все равно происходит замедление кредитования из-за исчерпания платежеспособного спроса. А так ЦБ всегда сможет поставить себе плюсик за успешную борьбу.

Дело в другом. Кредиты под такого рода проценты берут наименее обеспеченные слои населения. Они ложатся на них непосильной ношей.

Финансовые организации и простые граждане не равны между собой по уровню финансовой грамотности. Шансы надо выравнивать.

На своем личном опыте могу сказать, что за последние годы три банка, с которыми я имел дело, грубо нарушали нормы Гражданского кодекса. Причем это крупные банки, а один из них - иностранный. Если бы они влетели на деньги, то у других было бы меньше желания манипулировать ставками".

Олег Казаковцев, член Совета федерации

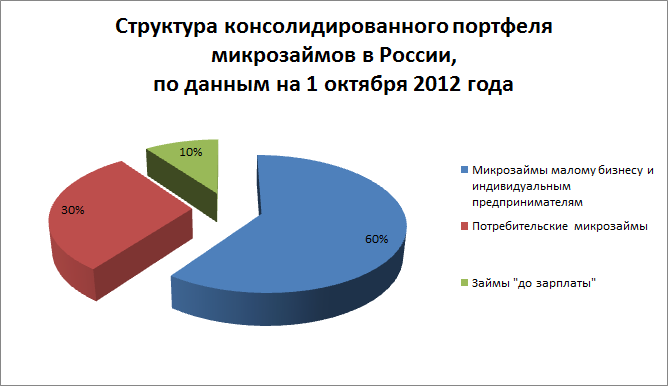

"Ограничение кредитных ставок необходимо. Рынок микрофинансовых организаций переживает бум: в начале года в реестре МФО было 1200 организаций; на 1 декабря - уже 2500 40% МФО занимаются выдачей кредитов "до зарплаты". Ставка по ним в среднем составляет 2% в день, эффективная ставка еще выше.

В регионах кредиты раздают прямо на остановках общественного транспорта по предъявлении одного только паспорта.

Обычно в МФО идут после отказа в банке. МФО не передает информацию в бюро кредитных историй. Многие ходят между разными МФО, перекредитовываясь у одних, чтобы отдать долг другим. Процент невозврата достигает 25%. Человек дает согласие на работу с ним коллекторских агентств в случае возникновения задолженности. Начинается давление на семью. Проблема приобретает системный характер. Для глубинки это не меньшая беда, чем еще несколько лет назад игровые автоматы.

Можно задавать вопрос, насколько ростовщичество этично с моральной точки зрения. Но раз оно у нас присутствует, надо вводить это понятие в законодательство. К людям надо относиться с уважением, не пускать их по кругу проблем.

Надо не только установить правила, но и следить за их соблюдением. У ФСФР, которая сейчас ответственна за контроль над МФО, для этого просто нет физических возможностей".

Игорь Варьяш, профессор Финансового университета при правительстве РФ

"Банки постепенно готовятся к сужению кредитования. Это ответ на запрос правительства и Центрального банка. Но запрос этот очень осторожный.

Если банки будут снижать ставку по кредитам, то станут падать ставки по депозитам. Значит они лишаться ресурсной базы. Этого никто не хочет делать накануне анонсированного раздела и приватизации крупнейших госбанков.

За рубежом есть жесткое требование по ограничению банковской маржи - не более 5%. Если этого не сделать у нас, то российский банковский сектор будет терять конкурентоспособность, и отечественный рынок будет заполнен зарубежными банками. Если это будет введено, то придется аналогичные шаги делать и в отношении страхового сектора".

Михаил Хромов, Центр стратегических исследований Института экономической политики имени Е.Т.Гайдара

"Предполагаемое ЦБ ужесточение условий потребительского кредитования населения будет вести к тому, что все больше клиентов станут вытесняться в сектор МФО.

Растет кредитная нагрузка на доходы населения. По нашим оценкам, в третьем квартале почти 10% располагаемых доходов домохозяйств уходило на погашение кредитов и уплату процентов по ним. Нормальной статистики по МФО вообще нет. В США такой показатель порядка 11%. Но там ставки ниже и сроки предоставления кредитов больше".

Анна Байтенова, советник по правовым вопросам Российского микрофинансового центра (РМФЦ)

"Реальная конкуренция на рынке кредитования идет не между банками и МФО, а между легальным и теневым секторами. Если ужесточить требования для МФО, то они уйдут в тень. Наша задача сделать ее меньше.

Пока нет даже законодательной базы для займов до зарплаты с ежедневным начислением процентов.

Нельзя установить единый предельный уровень процентных ставок на разные виды кредитования. Стоимость финансовых ресурсов в труднодоступных районах по определению будет выше, чем в Москве. Ограничение может стать тормозом для новых технологий, например, с использованием кредитных карт.

Итальянская модель регулирования кредитной ставки предполагает ежеквартальное установление средних процентов по 21 категории займов. Ростовщическим считается процент, если он в полтора раза превышает средний по сегменту. Для определения среднего Банк Италии и Бюро по обмену валют берет случайную выборку по финансовым организациям. Сводные таблицы обязаны вывесить в своих офисах все кредитные учреждения. Организации, выдающие займы под более высокий процент, обязаны предупредить об этом клиента в договоре. Человек должен понимать уровень ставок.

Повышенные проценты не должны начисляться, если есть уважительная причина просрочки, например, человек болел.

РМФЦ предлагает:

- выделить payday loans компании в отдельную группу,

- включить в реестр сведений, содержащихся в реестре МФО, информацию о принадлежности организации к данной группе;

- предусмотреть обязательность передачи всех МФО информации в бюро кредитных историй;

- ввести стандарт раскрытия информации о полной стоимости займов;

- обязать ЦБ ежеквартально рассчитывать средние ставки по заданному перечню кредитных продуктов для банков, МФО и кредитных кооперативов;

- ввести обязательное членство для МФО в саморегулируемых организациях;

- развивать конкуренцию, как лучший метод снижения процентных ставок.