Citi: "Политическая скидка" на российские акции упадет благодаря реформам

Падение цен на нефть в следующем году не приведет к падению российского рынка и даже стоимости нефтяных компаний. Реформы наконец подействуют: скидка в 40% к цене нефти, по которой торгуются активы, снизится до 20%. Можно покупать акции нефтяных, строительных и торговых компаний

Москва. 6 декабря. FINMARKET.RU - Если вы хотите заработать на России, не стоит играть на биржевых индексах, советуют в CitiGroup - рынки в целом в 2013 году будут стагнировать. Нефть к концу 2013 года подешевеет, а индекс РТС составит примерно 1500. Зато можно будет хорошо заработать на инвестиции в крупные копании вроде "Сбербанка", "МТС", Системы", "Дикси" и другие - соотношения цена/прибыль для них будет расти. Несмотря ан падение цен, стоит обратить внимание на некоторые нефтяные компании, ведь улучшится налоговый режим для новых месторождений.

Аналитики CitiGroup во главе с Кингсмиллом Бондом и Андреем Кузнецовым подготовили прогноз по российскому рынку и экономике на 2013 год.

- Индекс РТС в течение года вряд ли покажет значительный рост, а к концу года его значение составит 1500 пунктов против 1465,97 на торгах в среду. К этому времени цены на нефть упадут до $95 за баррель. Однако на рынке это заметно не скажется, ведь примерно в половину снизится гигантский "политический" дисконт по отношению к ценам на нефть - положительно скажутся реформы, проводимые правительством.

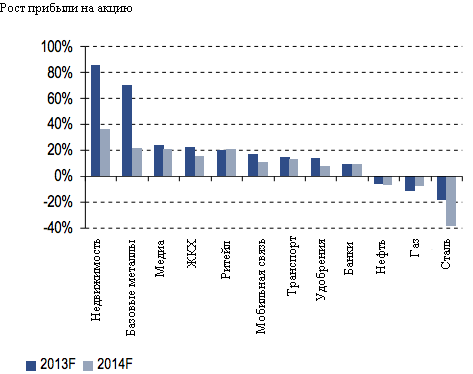

- Большинство компаний при этом покажут значительный рост финансовых показателей. Лучший рост покажут недвижимость, транспорт, СМИ, телекоммуникации и некоторые банки.

- Улучшение налогообложения при разработке новых месторождений даст толчок для роста акций нефтяных компаний и сопряженного с ними бизнеса.

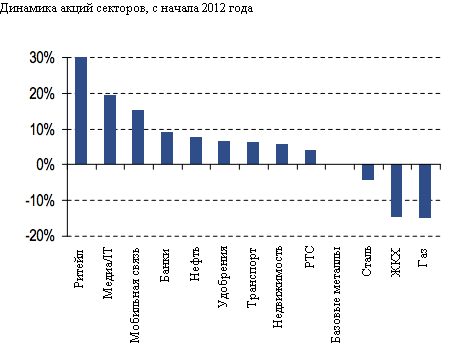

- Слабые результаты покажет металлургия - из-за падения спроса, вызванного замедлением Китая, - и газовый сектор. ЖКХ также окажется в проигрыше, пока правительство не улучшит условия инвестирования в отрасль.

- Создание Центрального депозитария, а также введение торгового режима T+2 (это новый режим расчета по торгам, не требующий резервировать деньги заранее) поможет развитию рынков. От изменений инфраструктуры выиграют МТС, "Система", "Фармстандарт", "Магнит" и другие. Кроме того, вырастет объем ликвидности в экономике, от чего выиграют ритейлеры и строители - "Дикси", "Мостотрест" и другие.

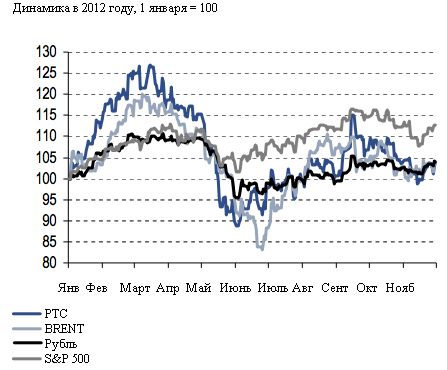

Ситуация будет похожа на этот год: в 2012 году в целом рынок вырос всего на 4% по сравнению с началом года - настолько же выросла цена нефти марки Brent. Рубль укрепился также на 4%. Это на 2-3% выше, чем если бы это произошло лишь из-за роста цен на нефть, инфляции и показателей роста ВВП. Скорее всего, инвесторы ожидают роста предложения на гособлигации, а также введения системы Euroclear, а потому потихоньку вкладывают в рублевые активы.

В 2012 году рынки и руль выросли примерно на 4%

Реформы усилят интерес к экономике России

Эксперты выявили шесть основных факторов роста интереса инвесторов к российской экономике.

- Несмотря на всеобщий скепсис по поводу реформ в России, в Citi уверены, что правительство и дальше продолжит работу в области улучшения делового климата. Определенный успех будет достигнут, правда в рамках ограничений системы.

- Прояснится ситуация с налоговым режимом для разработки новых месторождений - компании получат значительные льготы, тем более государство увеличивает контроль над сектором.

- Последние коррупционные скандалы - сигнал о том, что началась реальная борьба с коррупцией. Однако инвесторов еще придется убедить в том, что это серьезно и положительно скажется на инвестиционном климате.

- Позитивные изменения ждут и инфраструктуру рынка: будут введены система Euroclear (допуск иностранцев на рынок облигаций) и торговый режим T+2, а также устранены ограничения из-за отсутствия Центрального депозитария.

- Продолжатся и позитивные изменения из-за вступления России в ВТО.

- Еще одним драйвером станет приватизация, но этот фактор, скорее, улучшит имидж страны, а не привлечет инвесторов сам по себе.

В какие сектора лучше инвестировать?

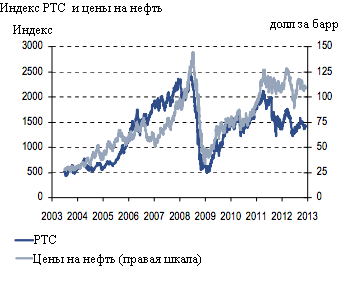

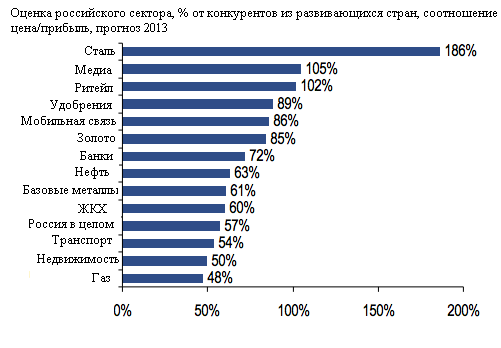

Пока российский рынок торгуется с огромным дисконтом по сравнению с ценами на нефть. Сейчас она составляет примерно 35%, а в течение года колебалась в диапазоне 35-40% . В 2013 году скидка снизится до 20%.

Пока российский рынок торгуются со скидкой к нефти

- Причина разрыва - слабая оценка рынком нефтегазового сектора.

- Также довольно дешевыми остаются недвижимость и транспорт.

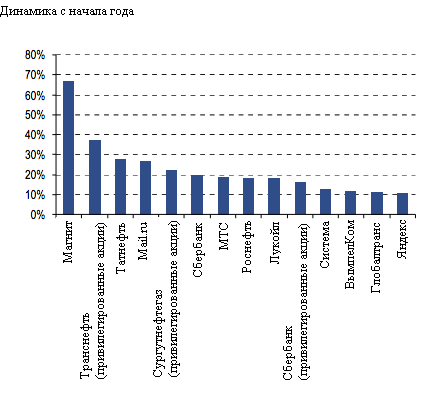

- При этом медиа и ритейл показывают хорошие результаты и торгуются на уровне своих конкурентов из развивающихся стран. Котировки компаний из ритейла и медиа выросли на 20% в этом году.

Ритейл и медиа показали лучшие результаты в этом году

Оценка этих секторов и дальше будет высокой

- Самый быстрый рост показателя прибыли на одну акцию покажет сектор недвижимости - более 80% в 2013 году. Хорошие результаты также будут у ритейла, а также у мобильных операторов, транспорта и банков.

Недвижимость будет лидером по росту прибыли на акцию

Лучшие компании 2012 года

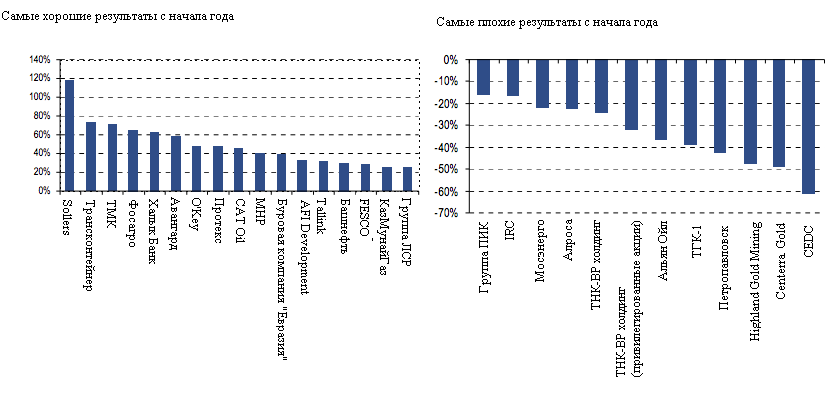

В Citi также составили список компаний, показавших лучшие и худшие результаты на биржах в этом году.

Компании, акции которых, торгуются больше, чем на $10 млн в день.

- Лучшие результаты показали "Магнит", "Сбербанк" и Mail.ru - это связано с внутреннем ростом.

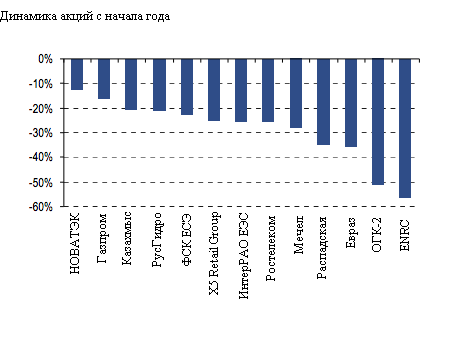

- Худшие результаты у металлургических компаний: цены на металлы падали из-за замедления в Китае.

- Значительная разница между теми, кто показал лучшие и худшие результаты, говорит о хорошем развитии рынка. Инвесторы стали разбираться в активах.

Лучшие результаты показал "Магнит"

А худшие - ENRC

Из менее ликвидных компаний лучшие результаты показал Sollers

Потребление не спасет экономику от замедления

Замедление российской экономики в 2012 году было вызвано замедлением роста потребительских расходов и инвестиционного спроса. Темпы роста реальных зарплат остаются высокими - 7% год к году. Однако потребители теряют уверенность и боятся покупать.

- Рост розничных продаж в 4 квартале замедлится до 3,5-4%. Традиционный рост расходов в декабре в этом году не сможет их оживить.

- Рост ВВП в 2013 году замедлится до 3%, а правительство пока не собирается стимулировать экономику.

- Кроме того, тормозом для роста экономики станет политика ЦБ и более низкая инфляция. Регулятор, таргетирующий инфляцию, не будет снижать ставки раньше второй половины 2013 года. Это повысит стоимость кредитов, и компании не смогут вкладывать средства.

- А вот банки регулятор поддерживать собирается: он будет предоставлять больше средств в рамках аукционов РЕПО сроком погашения больше, чем 1 неделю и расширит список активов, которые могут служить залогом.

- Рост зарплат также не сможет стать стимулом для роста экономики.

- В Citi недовольны и бюджетной политикой, которой не хватает связанности. Исполнение предвыборных обещаний Владимира Путина не сочетается с "бюджетным правилом", ограничивающим расходы бюджета. В итоге, вырастет нагрузка на регионы.

- Профицит текущего счета снизится до $70 млрд - это связано со стабильными ценами на нефть и отсутствием роста добычи. Однако профицит может быть и выше, ведь в России будет производится больше (и импортироваться меньше) продуктов питания, иммигранты будут оставлять в стране большую долю заработков, а $5 млрд Россия получит благодаря сделке BP и Роснефти.

- Система Euroclear распространится на российские облигации уже в первом квартале 2013 года. Это приведет к укреплению рубля. Затем будет снижаться профицит счета текущих операций, а отток капитала при этом может сохраниться - в долгосрочной перспективе рубль будет слабеть.

/Финмаркет/