Банки винят в стагнации Минфин

Представители финансового рынка уверены, что в стагнации, в которую сползла Россия, виновато правительство. Следствием может стать девальвация рубля, исчерпание резервных фондов и конфискация пенсионных накоплений в 2015 году

Москва. 7 ноября. FINMARKET.RU - Во всех экономических проблемах последних полутора лет виноват Минфин: ведомство проводило неразумную политику масштабных заимствований для наполнения Резервного фонда.

Теперь ЦБ готовит российский вариант осторожного количественного смягчения. При этом бюджетные проблемы продлятся и в 2014 году. А без инвестиций со стороны государства бизнес не поверит в будущее российской экономики.

Значит, изъятие пенсионных накоплений из НПФ неизбежно и через год. Расходы бюджета исполнены не будут. Возникает риск девальвации рубля на 50%. Об этом россиян предупредили участники прошедшей в четверг XIII Всероссийской конференции участников финансового рынка.

Антон Струченевский, старший экономист Sberbank Investment Research

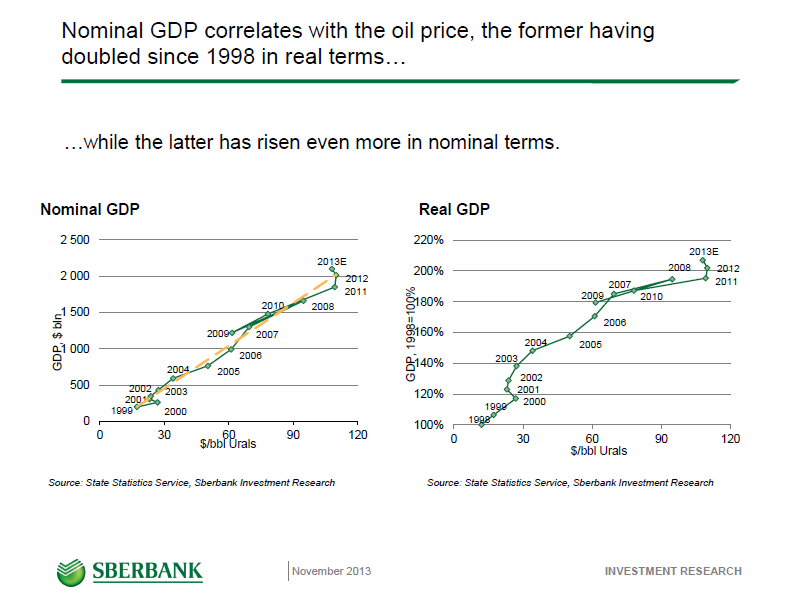

"Модель экономического роста, которая у нас сформировалась, не так уж плоха. С одной стороны, очевидна корреляция между ценой на нефть и ростом ВВП. Но в годы, когда цены на нефть были более или менее одинаковы, – 2006-й и 2009-й - $61 за баррель или последние три года - $110 за баррель - мы видим подъем экономики и в реальном, и в номинальном выражении.

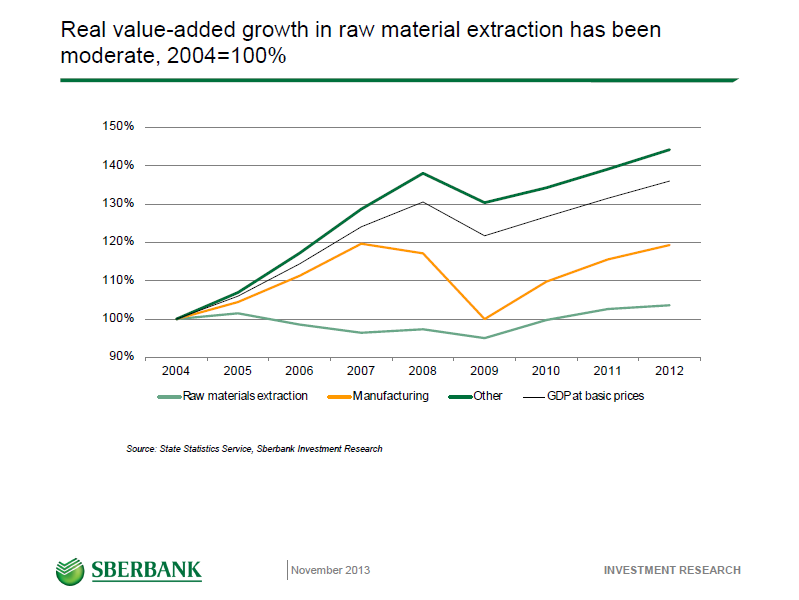

Драйверами экономического роста с 1998 г. являются либо строительство новых заводов, либо модернизация. Второй фактор был важнее. В структуре экспорта у нас только ухудшения. А вот внутри страны вклад добывающего сектора почти не изменился; обрабатывающая промышленность дает гораздо больший вклад в прирост российской экономики. Растет также сфера услуг.

Серьезно изменилась структура импорта: доля потребительских товаров резко снижается, растет доля промежуточного сырья и инвестиционных товаров. В России работает модель импортозамещения. С середины прошлого года у нас стагнации в промышленности. Она связана с внутренними, а не внешними факторами – цены на нефть высокие.

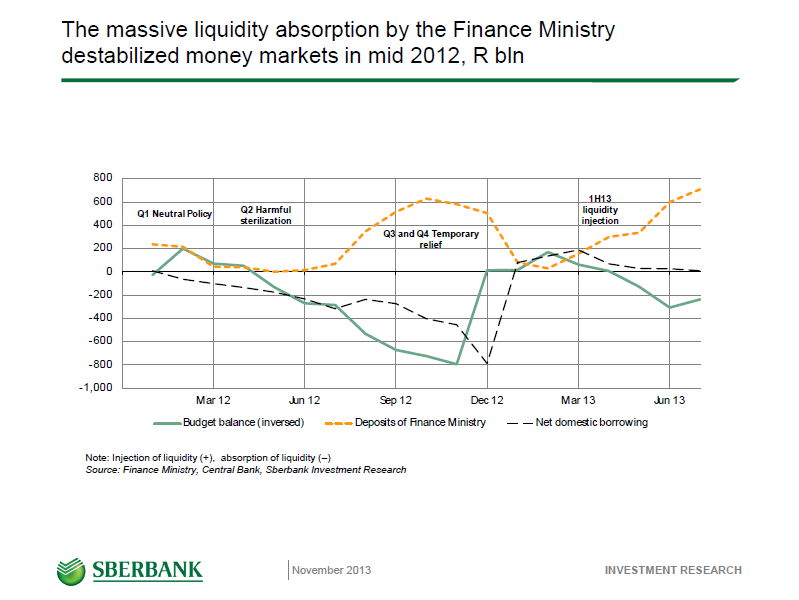

Споткнулись на ровном месте. Проблемы связаны с существенными изменениями в макроэкономической политике:

- В политике заимствований: в прошлом году бюджет был сведен с небольшим дефицитом, но в Резервный фонд было отправлено 700 млрд руб. Они были заняты в том числе на внутреннем рынке. Там правительство вытеснило частный сектор: для него стали расти процентные ставки. Затронуло это в основном мелкий и средний бизнес, в этих секторах произошло замедление кредитования и инвестиционной активности;

- Реакцией на возросший уровень ставок со стороны банков стал поиск заемщика, который готов платить столь высокие проценты. Им стало население.

- Мы видим чудовищный рост потребительского кредитования. Взятые кредиты надо обслуживать. Объем кредитов населения не так велик - 10% ВВП. Но процентные ставки достаточно высокие - порядка 20% в год считается нормальным. Расходы на обслуживание кредитов у той части населения, которая берет кредиты, доходит порой до 50% и более.

- Зло заключается в высоком уровне процентных ставок. Но усилия ЦБ по снижению ставок не было эффективным.

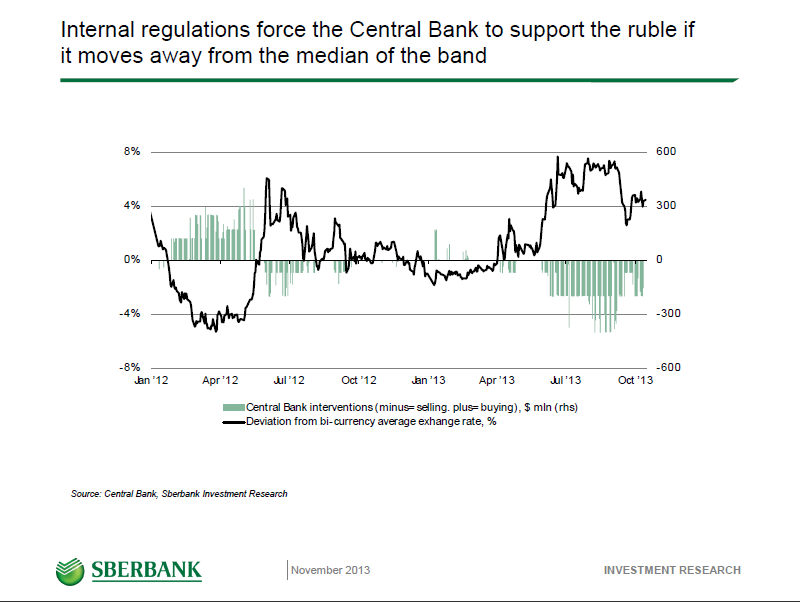

- Тут является важным валютная политика ЦБ. Мы видим, что ЦБ проводит интервенции в рамках плавающего валютного коридора, покупая или продавая валюту.

- В мае этого года случился очередной набег на валюты развивающихся стран. Все валюты просели. Наш ЦБ начал продавать валюту. Рынок получил сигнал, что можно сыграть на девальвации рубля. Это был основной лейтмотив игры большей части банковского сектора этим летом.

- В результате в рамках рефинансирования ЦБ влил в рынок 700 млрд руб., а продавая валюту, изъял примерно 580 млрд руб. Также работала финансовая система во второй половине 2008 г., пока ЦБ не отпустил рубль в свободное плавание.

Теперь правительство сделало выводы.

- Практически отказалось от масштабных заимствований, только на покрытие дефицита бюджета; в результате ситуация на денежном рынке выглядит приличнее, чем в прошлом году.

- Валютная политика: ЦБ надо отойти от политики регулирования на валютном рынке и сосредоточиться на денежном рынке. Это то, что помогло российской экономики в 2009 году.

- Лучше, чтобы переход к политике свободно плавающего обменного курса рубля произошел раньше намеченного на 2015 год. ЦБ снижает объем интервенций. Значит, возрастет волатильность курса.

- Но пока рост ВВП в этом году будет 1,5 - 2%. В следующем быстрого результата мы тоже не получим - рост будет чуть более 2%".

Александр Мурычев, исполнительный вице-президент РСПП

"Все прогнозы правительства, Минэкономразвития неудачные, они не сбываются. Последний прогноз по росту ВВП в 2013 г. был 1,8%, для его осуществления надо в 2,5 раза увеличить темпы роста за IV квартал. Это невероятно. Реально где-то около 1,5%, будет большим достижением.

Экономика пока стагнационная. Рост идет в основном за счет потребления, за счет поддержки банками розницы. Но реальный сектор экономики испытывает трудности – металлурги, нефтяники. Рентабельность в промышленности составила 10,4% против 12,7% в самый кризисный 2009 год. Финансовый результат за январь - август 2013 г. снизился на 18% по сравнению с аналогичным периодом прошлого года.

Мы все больше углубляемся в нефтяной бюджет. В самые тяжелые 90-е годы бюджет на треть формировался за счет экспорта сырья, сейчас - на две трети, если учитывать металлы, лес и прочее сырье.

Мы имеет невиданно высокую цену на наше классическое сырье, но слабо занимаемся диверсификацией экономики. Если такая модель роста экономики сохранится, мы ничего не создадим в стране.

То, что президент Владимир Путин сейчас настраивает правительство на раскрутку госинвестиций, совершенно верный путь. Другой возможности выкарабкаться у нас нет. Деньги вроде бы у всех есть, но они не работают на экономику нашей страны. За счет раскрутки инвестиционных инфраструктурных проектов по ЦКАД, БАМу, Транссибу можно думать о мотивации частного сектора в рамках ГЧП, потянется строительная индустрия, промышленность, машиностроение.

Без активизации госинвестиций в стране мало что будет происходить. Главное - создание доверия между бизнесом и властью, ими и обществом. Нет веры в завтрашний день. Бизнес должен поверить, что в России есть государственные программы, в которые можно вкладывать и не бояться потери денег, что их может кто-то отнять.

Нужна мотивация к созданию тысяч и тысяч новых производств по переработке – малых и средних предприятий. А инструментов мотивирования к созданию новой экономики нет. Мы пока пользуемся тем, что было создано в советской экономике.

Самые худшие опасения в связи со вступлением страны в ВТО не оправдались: импорт за сентябрь 2012 - август 2013 года вырос всего на 2,9% по сравнению с аналогичным периодом 2011 - 2012 годов. Но и преимуществами членства мы пока не воспользовались. Правительству надо использовать все инструменты защиты наших производителей, выходящих на международный рынок.

Всего четыре антидемпинговых ограничения в отношении российской продукции сняты, а осталось 94. По нашим опросам руководителей компаний, 82% не почувствовали изменений в своей работе после присоединения России к ВТО; для 17% условия ухудшились, для 1% улучшились.

Предложение правительства по изъятию накопительной части пенсий мы не поддерживаем. Нам же ясно, что это делается для латания дыр в бюджете, проблемы в котором сохранятся и в будущие годы. Настроения на рынке НПФ негативное, многие сворачивают свою деятельность".

Белла Златкис, зампредседателя правления Сбербанка

"Мы на финансовых рынках пока не почувствовали проблему ВТО. Но те, кто ответил, что им стало хуже, – это наши партнеры или клиенты. Нужно заниматься объяснением и популяризацией правил функционирования ВТО и их плюсов. Спасение утопающих - дело рук не только утопающих, но и правительства, которое выбрали эти утопающие.

Я не верю в 1,8% роста ВВП, но будет больше 1,5%, судя по последним двум месяцам. Это очень мало. Мировая экономика демонстрирует не очень уверенное, но оздоровление. Для США, учитывая размеры их экономики, 1,6% очень и очень неплохие темпы роста, а в следующем году прогнозируется на 100 б. п. больше (2,6%. - "Финмаркет"). На этом примере мы убедились, что саморегулируемая, самовосстанавливающаяся экономика – это большая сила. Субъекты экономики находят многие решения, которые в нашей стране не находит правительство и не дает иной раз находить эти решения в силу проблем регулирования.

Из всех наших ближайших соседей для нас чрезвычайно важны Белоруссия, с нашей взаимозависимостью бизнеса, и Украина. Случай "Уралкалия" - не первый и не последний пример, когда руководство Белоруссии демонстрирует экзотические способы влияния на своего соседа.

Украина напрягает больше. Надо рассматривать как данность постепенное движение Украины в сторону Евросоюза, судя по тому, что мы видим в том большом бизнесе, который ведем на Украине. Я не драматизирую ситуацию с Украиной: все будет зависеть от того, как будут складываться отношения между странами.

Германия, являющаяся ведущим членом Евросоюза, - наш великий партнер, и мы от этого партнерства имеем массу плюсов и не имеем минусов. Все украинские бумаги, с которыми мы работаем, только на слухах о политических замыслах руководства Украины начинают шевелиться, подниматься, торговаться.

Единственно, к моему сожалению, выбор у украинцев невелик: девальвация, если они не захотят повторения российских сюжетов с дефолтом 1998 года. Лучше пройти через этот неприятный процесс. Вряд ли они будут объявлять дефолт, банкротить государство. Но проблема дефолта щекочет нервы российским участникам рынка, связанным с украинскими активами.

На нашу экономическую ситуацию никто не влияет так, как мы сами. Бюджет не тяжелый, а тяжелейший. С начала 2000-х годов бюджетная ситуация была позитивной, но за последние годы ниточка стабильности истончается. Любое увеличение дефицита бюджета – вещь крайне опасная.

Он в меньшей степени чреват разгоном инфляции (будут низкие темпы роста и проблемы реального сектора экономики). Но новые расходы должны иметь обоснование.

Мировой опыт показал, что использование государственного потенциала, и госсектора экономики для восстановления – явление, часто встречающееся и заканчивающееся восстановлением экономики. Вопрос в том, будут ли они работать не только на создание рабочих мест, но и на увеличение экономики в целом.

Важнейшей проблемой является то, что главный способ создать драйверы экономики – поднять регулирование и контроль за всеми экономическими субъектами. Правильно, что деньги ФНБ и пенсионные накопления решили направить в публичный сектор экономики, на реализацию важных инфраструктурных проектов. Дороги обычно создают синергетический эффект. Но если государство не создаст строжайший финансовый контроль за прохождением этих денег, то результат мы не получим. Здесь должны быть процедуры и процессы, которые не позволяют госсредствам уходить в другую сторону.

Кучу средств положили на создание накопительной системы и объяснения народу ее выгоды. Теперь мы получили два щелчка, таких мощных, что на ногах бы удержаться.

Первое – деньги, которые могли бы поступить к нам в негосударственный сектор экономики в следующем году, будут работать в публичном секторе.

Второе - я сторонник того, что делает мегарегулятор (проверка НПФ на соответствие предъявляемым к ним требованиям. – "Финмаркет"). У всех сегментов финансового рынка большие застарелые проблемы. Среди НПФ много структур, которые только так называются. Рынок надо вычищать. Если не создать жесткие правила, население туда не пойдет.

Мы решили не уходить с этого рынка. Государство не будет принимать решение на всю жизнь, решение будет на год или, скорее, на два. На такой срок мы прогнозируем бюджетные проблемы. Мы не должны потерять клиента, необязательное добровольное пенсионное страхование тоже существует, и его надо развивать.

За пенсионной реформой, я вас уверяю, будет страховая. Засуха 2010 года. Все фермерские хозяйства, получающие субсидии из бюджета, были застрахованы: это было условием получения бюджетных денег. Возмещение получили только 8%. Остальные страховые компании просто обанкротились - сдали лицензию и все. За этим потянулся огромный клубок проблем, в том числе в банках, которые кредитовали эти фермерские хозяйства".

Андрей Нечаев, экономист, экс-министр экономики

"Я крайне пессимистично настроен в отношении темпов развития нашей экономики: они будут крутиться около 2%. Откуда появятся 3 - 3,1% роста, что вызовет оживление инвестиционного спроса в следующем году, непонятно.

В последнее время ЦБ ужесточает правила потребительского кредитования. Закручивание гаек приведет к тому, что оно будет расти медленнее, чем в прошлые годы, а это главный драйвер экономического роста в стране.

У нас импорт растет быстрее экспорта. Мы не стали инвестиционно привлекательной страной: пять лет идет устойчивый отток капитала. В связи с этим нет оснований, чтобы были выполнены параметры по доходам, которые заложены в бюджет 2014 года.

Схлопывающееся сальдо торгового баланса и отрицательное сальдо капитальных операций увеличивает риск, что очень скоро мы будем иметь нулевое сальдо платежного баланса в целом с соответствующими последствиями в виде девальвации рубля в пределах 50%. Минфин в ней заинтересован – это дополнительный источник бюджетных доходов, так как они собираются в рублях.

Возникнут инфляционные риски, инфляция и так возросла до 6 - 7%. Все дополнительные инфляционные риски, связанные с девальвацией, нервируют население, а в 2016 году у нас важные выборы (в Госдуму. – "Финмаркет"). И эти инфляционные ожидания всегда являются веским основанием для других ведомств требовать от Минфина индексации расходов как минимум на уровень инфляции.

В этих условиях бюджет не просто жесткий, а нереализуемый.

Меня очень напрягает ситуация с долгами. Собственно долг госорганов пока узкий, но фантастически растет долг госструктур. Одной из проблем мирового финансового кризиса в 2008 году для России был уровень внешнего корпоративного долга, который составлял $542 млрд. Сейчас он превышает $720 млрд. На госкомпании и госбанки приходится 48% общего корпоративного долга; в 2008 году было порядка 32%.

Я не сторонник распила суверенных фондов, но ситуация, когда мы левой рукой их размещаем по консервативной схеме за рубежом, а правой наращиваем госдолг под гораздо более тяжелые проценты, означает, что в системе рефинансирования надо что-то менять".

Анатолий Аксаков, президент Ассоциации региональных банков "Россия", зампредседателя комитета Госдумы по финансовому рынку

"Время непростое. Последняя информация, которая поступает из международных институтов – МВФ, ВБ, ОЭСР, говорит о том, что ситуация на мировых рынках начинает двигаться в позитивном направлении. Есть основания надеяться, что основной драйвер мировой экономики – США - будет двигаться более быстрыми темпами, чем считалось раньше. В ОЭСР рассчитывают, что и Китай будет расти быстрее.

Но улучшение ситуации в экономике США – это сворачивание политики количественного смягчения. Для развивающихся рынков это укрепление доллара, отток капитала. В проекте основных направлений кредитно-денежной политике в завуалированном виде представлена более активная политика ЦБ по поддержке нашей экономики.

Между строк читается, что ЦБ будет искать возможности расширения долгосрочных инструментов кредитования. ЦБ достиг такого понимания ситуации, осознал свою силу воздействия на финансовую систему, что может переходить к более серьезным шагам.

Завтра на консультативном совете ЦБ, возможно, появятся элементы политики количественного смягчения, аналогичные тем, что осуществляет ФРС США. По крайней мере, в ходе дискуссий в Госдуме было понимание того, что необходимо постепенно использовать американский опыт.

Делать это надо аккуратно. Любое необеспеченное накачивание экономики – это усиление инфляции, риск роста курса доллара и девальвации нашей валюты.

Сегодня в комитете Госдумы по финрынку обсуждаются последние поправки к законопроекту о потребительском кредитовании. Всего их более 300. Теперь под действие этого законопроекта подпадают не только банки, но и микрофинансовые организации. Мы предложили расширить действие этого закона даже на те организации, которые себя никак не позиционируют как участников финансового рынка. По Гражданскому кодексу займы гражданам могут выдавать любые организации, даже не регистрируясь микрофинансовыми.

Законопроект ограничивает контакты взыскателей долгов с заемщиками, которые не возвращают долги. Представителям коллекторов и мне это не очень понятно. Но такова позиция регулятора, правового управления администрации президента.

Главная цель – максимум информации заемщику на первой странице договора. Заемщику нельзя навязывать сопутствующие услуги, например страхование, должно быть письменное согласие на получение этих услуг.

Предложено ограничить величину пени и штрафов – две ставки рефинансирования или не более 0,5% в день штрафов, если при этом не начисляются проценты.

Давно ждали закон о секьюритизации. На следующей неделе его рассмотрит комитет, чтобы уже в ноябре принять его во втором чтении. Там идут дискуссии об определении специального финансового общества – спецюрлица. Мы настаиваем на применении международно признанной практики. Юристы наши прописывают российскую специфику. По нашему мнению, это может ограничить использование этого инструмента.

Пока приостановлена работа над законопроектом, увеличивающем сумму возмещения по застрахованным вкладам граждан до 1 млн рублей. Еще два месяца назад я был сторонником увеличения возмещения. Сейчас появились сомнения. Отдельные банки хулиганят, находясь в тяжелом положении, заманивают высокими ставками клиентов, а расплачиваться приходится фонду АСВ.

События вокруг банка "Пушкино" показали большие выплаты: 20 млрд руб. Наведение порядка на банковском рынке может привести к тому, что выплаты возрастут: есть тульские банки, дагестанские. Пока не будет понимания масштаба проблемы и возможностей фонда страхования решать эти проблемы, повышать сумму возмещения нецелесообразно".