Половину автомобилей россияне купят в кредит

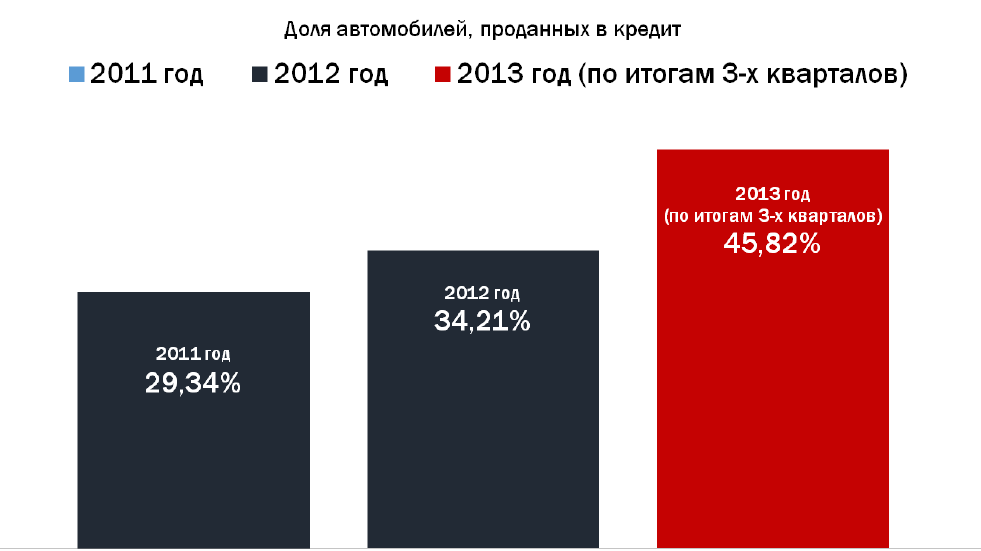

Авторынок все больше зависит от кредитования. Сейчас в России почти половина автомобилей приобретается в кредит. По данным НБКИ, в январе - сентябре 2013 года доля проданных в кредит автомобилей составила 45,8%.

Москва. 28 октября. FINMARKET.RU - Авторынок все больше зависит от кредитования. Сейчас в России почти половина автомобилей приобретается в кредит. По данным НБКИ, в январе - сентябре 2013 года доля проданных в кредит автомобилей составила 45,8%.

До конца года, как ожидают в НБКИ, доля покупаемых в кредит автомобилей вырастет еще на пару процентов. На 1 октября 2013 г. в базе НБКИ содержится информация о 2,6 млн действующих автокредитов общим объемом 1,3 трлн руб. Средний размер действующего автокредита составляет 503,788 тыс руб.

Учитывая поддержку автопрома государством в виде государственной программы субсидирования ставок по автокредитам в 2014 г. в России будет покупаться в кредит 50% приобретаемых автомобилей, указывается в презентации директора по маркетингу НБКИ Алексея Волкова.

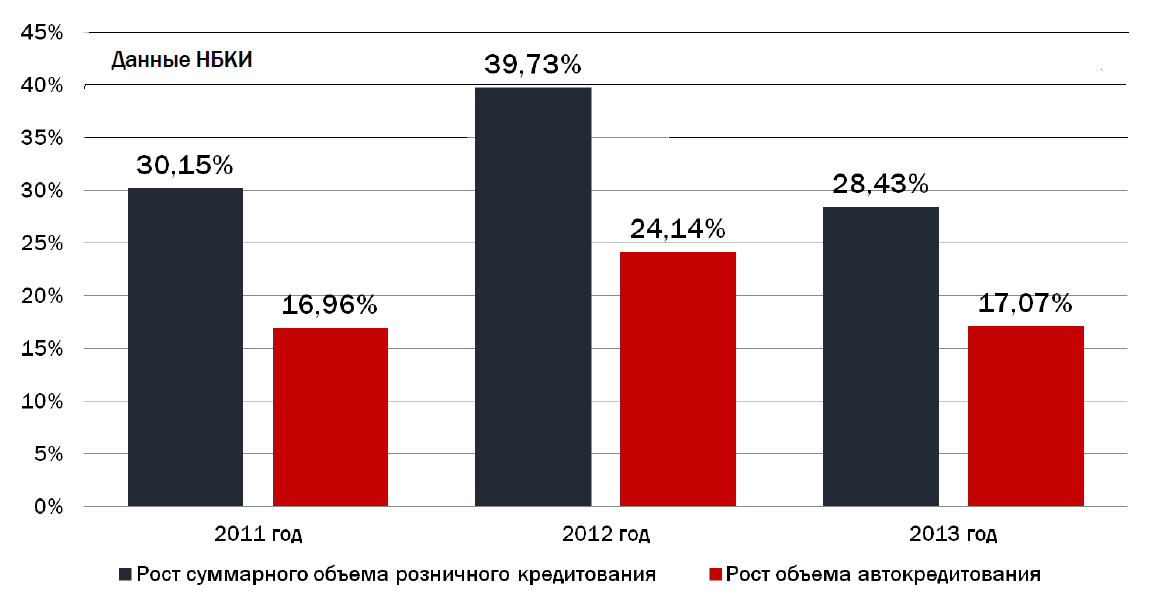

В целом, по оценкам НБКИ, за 9 месяцев текущего года объемы автокредитования выросли на 17%, что существенного ниже розничного кредитования, темпы роста которого составили за этот же период 28,43%.

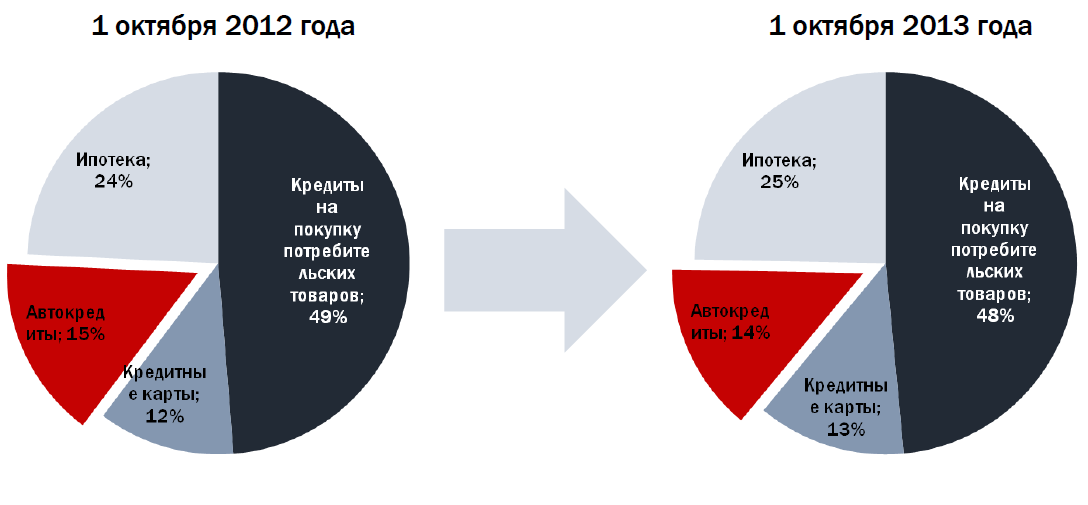

По причине отставания темпов роста автокредитования доля автокредитов в структуре задолженности россиян на 1 октября 2013 г. составила 14% против 15% годом ранее. При этом ипотека прибавила за указанный период процент - доля ипотечных кредитов в структуре задолженности россиян выросла с 24% до 25%. Доля кредитных карты выросла с 12% до 13%. На 1% снизилась доля потребительских кредитов (с 49% до 48%).

Качество автокредитов, выдаваемых в 2012 г., улучшилось по сравнению с 2011 годом. О том, что качество портфелей автокредитов остается высоким, свидетельствует динамика коэффициента просроченной потребительской задолженности (КП), рассчитываемого как соотношение остатка по займам, выплаты по которым просрочены более чем на 30 дней, к общему объему выданных потребительских кредитов с поправкой на ряд отраслевых параметров.

"Развитие автокредитования – позитивная тенденция, но не следует забывать о специфических рисках этого сектора. Кредиторам рекомендуется не менее тщательно, чем в необеспеченном кредитовании, остерегаться мошенничества, контролировать финансовое поведение заемщиков", - отмечают в НБКИ, подчеркивая, что "сектору автокредитования нужны системные изменения для повышения стабильности и развития".

В частности, необходимо база залогового движимого имущества и доступ всех кредиторов к данным ПФР и ФНС, считают в НБКИ. Это снизит риск продажи залоговых автомобилей на вторичном рынке без ведома кредитора и позволит банкам более качественно оценивать долговую нагрузку заемщиков.

Эта база и этот механизм уже работают. Как говорится в презентации, "требуется передача НБКИ функций регистратора залогового движимого имущества на законодательном уровне".