Спасет ли Японию "абэномика"?

В экспериментах со сверхмягкой денежной политикой Япония зашла дальше всех: власти стимулируют экономику с помощью беспрецедентных мер, названных по имени премьера страны "абэномикой". Экономисты МВФ решили оценить ее эффективность

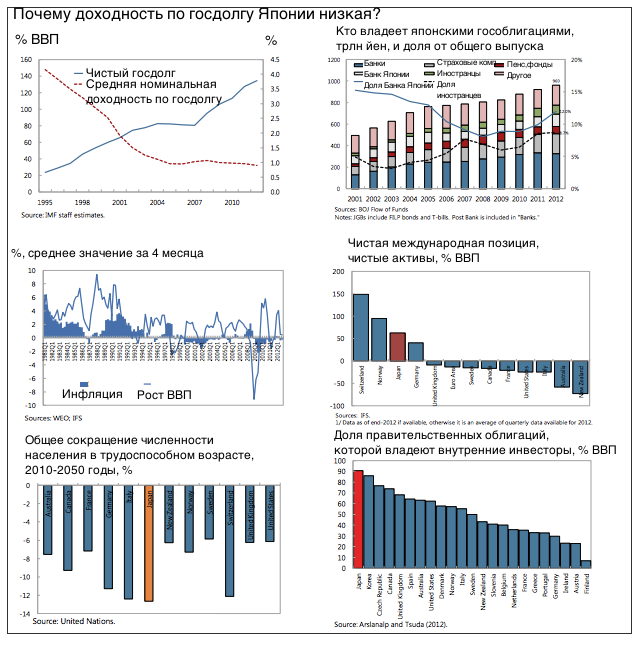

Нью-Йорк. 23 октября. FINMARKET.RU - Японская экономика давно ставит экономистов в тупик. Доходность по долгосрочным облигациям страны снизилась с 7% в 1990-е годы до 1% в 2013. При этом чистый госдолг вырос за тот же период с 20% ВВП до 134%. До 2015 года дефицит бюджета останется выше 5% ВВП, а к 2020 году госдолг увеличится до 150% ВВП – это самое высокое значение среди развитых стран.

Этот парадокс принято объяснять целым рядом причин. Япония считается островком безопасности в мире, что приводит к постоянному притоку инвесторов из-за рубежа, да и внутри страны достаточно желающих вложить средства в государственные облигации – японцы стремительно стареют и много сберегают.

Но в результате этого "чуда" японская экономика попала в ловушку: рост процентных ставок может ударить по капиталу банковской системы, что может обернуться кризисом. В этом году правительство страны, которое возглавил Синдзо Абэ, разработало программу активного стимулирования экономики. "Абэномика" предполагает активное бюджетное и монетарное стимулирование экономики в беспрецедентных для развитых стран масштабах.

В МВФ решили выяснить, не нарушит ли политика Абэ хрупкого равновесия, сложившегося в японской экономике.

Что такое "абэномика"

Экономика Японии в течение многих лет не могла выбраться из дефляции, а потенциал роста экономики оставался крайне низким. Чтобы справиться с этим, правительство Абэ предложило программу, получившую известность под названием "Три стрелы абэномики".

Это комплекс мер бюджетного и монетарного стимулирования, а также структурные реформы. Правда, пока реализуются лишь меры по монетарной поддержке экономики.

- Правительство проводит количественное и качественное смягчение денежной политики. Центробанк увеличил объемы покупки японских гособлигаций и средний срок погашения облигаций на своем балансе. Это поможет ускорить инфляцию до 2% в ближайшие два года.

- Объявление о новой политике привело финансовые рынки в возбуждение, а также повысило волатильность доходности японских облигаций. Вроде политика японского ЦБ должна сдержать рост доходности по японским облигациям. Но, с другой стороны, если инфляция ускорится, то это неминуемо увеличит номинальную доходность.

- На конец 2012 года 3/4 японских облигаций находились на руках у японских финансовых институтов. По ним ударит любое изменение ставок.

Ставки сейчас являются низкими по нескольким причинам.

- Номинальные ставки по облигациям оказались очень низкими из-за слабого роста экономики и постоянной дефляции. При этом реальные цены оказались завышенными.

- Уровень налогов к ВВП для Японии сейчас составляет всего 30% - это ниже, чем в Европе. Инвесторы вполне могут ожидать роста ставок по налогам, чтобы снизить дефицит.

- Иностранные активы Японии составляют примерно 50% ВВП, а счет текущих операций страны профицитен, причем это наблюдается уже примерно в течение десятилетия. Японии не нужно полагаться на иностранных инвесторов, внутри страны достаточно желающих вложить деньги в гособлигации.

- Норма сбережения в Японии до начала 2000-х годов составляла примерно 10%. Это помогло создать достаточно ресурсов, которые можно было вложить в гособлигации.

- Помогло Японии и быстрое старение населения. Это сокращает рабочую силу и замедляет экономику, но более старое население склонно избегать рисков и охотно вкладывает деньги в госбумаги.

- Более 90% гособлигаций Японии принадлежат внутренним инвесторам. Это отличает Японию от других развитых экономик.

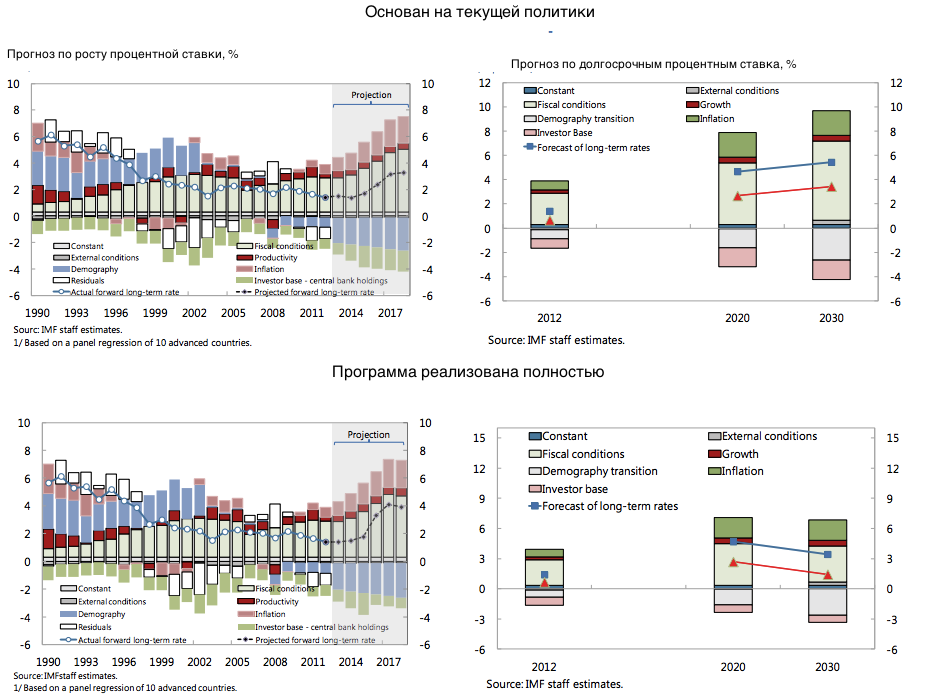

На основе анализа статистики по госдолгу в развитых странах экономисты выявили следующие зависимости. Наибольшее влияние на процентные ставки оказывает бюджетная политика. Рост чистого госдолга к ВВП на 1 п. п. увеличит долгосрочную доходность по облигациям на 2 - 4 б. п. Однако после кризиса эффект стал куда меньшим, так как инвесторы ищут способ защититься от рисков в странах, которые они считают островками безопасности.

Все остальные факторы, перечисленные выше, пока компенсируют отрицательное влияние роста госдолга.

Сценарии для Японии

Согласно прогнозу World Economic Outlook 2012 года, потенциал роста японской экономики и инфляции в ближайшие годы составят 1% и 2% соответственно. Это базовый сценарий, отклонения от которого проанализировали экономисты.

Важно, как динамика доходности по облигациям повлияет на японские банки. С 2000-х годов они приобрели госбумаги на 200 трлн иен – это 40% ВВП страны. Также облигации скупали пенсионные фонды и страховые компании. Иностранные инвесторы с 2000 годов потратили на покупку облигаций страны менее 50 млрд иен.

В МВФ рассмотрели два сценария развития событий в Японии в ближайшем будущем.

Правительство ограничится полумерами

- Объемные покупки активов Банком Японии снизят долгосрочные процентные ставки на 70 - 150 б. п. в ближайшие несколько лет. Но к 2020 году ставки все равно вырастут до 4,5%, а к 2030 году – до 5,5%. Рост доходности с 2012 до 2030 года составит порядка 4 п. п. Рост будет связан с обострением бюджетных проблем.

- Рост чистого долга с 134% ВВП до 210% ВВП к 2030 году обернется повышением доходности на 3 п. п., а еще на 0,5 п. п. доходность вырастет из-за серьезного дефицита бюджета.

- Инфляция и более высокие темпы экономического роста увеличат доходность еще на 2 п. п., а сокращение профицита внешнего счета – на 0,5 п. п.

- При этом совокупный рост доходности будет чуть ниже из-за старения населения, количественного смягчения и других факторов.

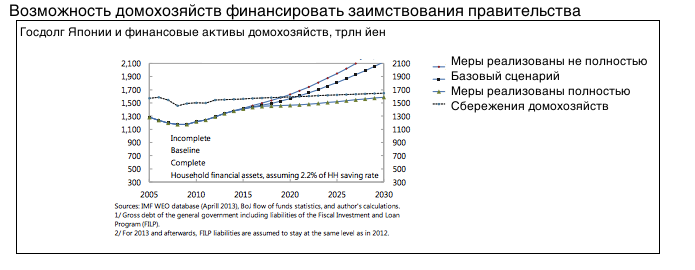

- Если правительство будет проводить лишь ограниченный набор реформ, то вскоре богатства японских домохозяйств просто будет недостаточно, чтобы оплачивать растущий долг страны. Японии придется все больше полагаться на иностранных инвесторов. В середине 2020-х годов совокупный госдолг будет выше финансовых активов домохозяйств.

- Если этот сценарий будет реализован, то риски для банков в ближайшие два года существенно снизятся. Это связано с тем, что Банк Японии будет покупать больше госбумаг.

- Однако затем банкам вновь придется увеличивать количество госбумаг на своих балансах, их риски начнут расти. Так как им придется поддерживать правительство, показатели доходности и капитала банков снизятся.

Правительство полностью реализует программу реформ и стимулирования

- Помимо монетарного стимулирования правительство начинает проводить умеренную консолидацию бюджета и начинает программу структурных реформ. В итоге потенциал роста экономики увеличивается, а долг начинает снижаться.

- Как только инфляция достигает 2%, Банк Японии сворачивает программу стимулирования экономики.

- В краткосрочной перспективе ставки останутся низкими и стабильными, однако в долгосрочной перспективе доходность будет чуть выше по сравнению с базовым сценарием из-за ускорения роста экономики.

- Однако снижение долговой нагрузки и стабильный профицит текущего счета заставят номинальные ставки удерживаться на уровне 3 - 4% в долгосрочной перспективе. Реальные процентные ставки составят всего 1,2 - 1,9%.

- Валовый госдолг, согласно этому сценарию, достигнет своего пика в 250%. В 2030 году госдолг будет ниже объема финансовых активов домохозяйств.

- Снижение рисков для банков в краткосрочной перспективе произойдет и при реализации этого сценария - также благодаря политике Банка Японии.

- Риски будут снижаться и в среднесрочной перспективе. Правительство будет выпускать меньше долгов, а банкам придется снизить объемы покупок. Да и благодаря структурным реформам и стабильному росту улучшатся показатели капитала банков.