Инфляция ЦБ важней рубля и вообще всего на свете

На следующей неделе совет директоров ЦБ РФ проведет очередное заседание. Регулятор не станет снижать ставки, даже при условии замедления инфляции и явных проблем с ростом экономики - не хочет рисковать доверием рынков, объясняют экономисты HSBC

Москва. 11 октября. FINMARKET.RU - ЦБ переходит к политике таргетирования инфляции и поэтому не будет снижать ставки ни в понедельник, на очередном заседании совета директоров, ни вообще в этом году, поясняют Александр Морозов и Артем Бирюков из банка HSBC, иначе центробанк может лишиться доверия участников рынка.

Чтобы стимулировать рост, но не увеличивать инфляцию, ЦБ приходится обращаться к нестандартным инструментам денежной политики.

Центробанк реформирует свою политику

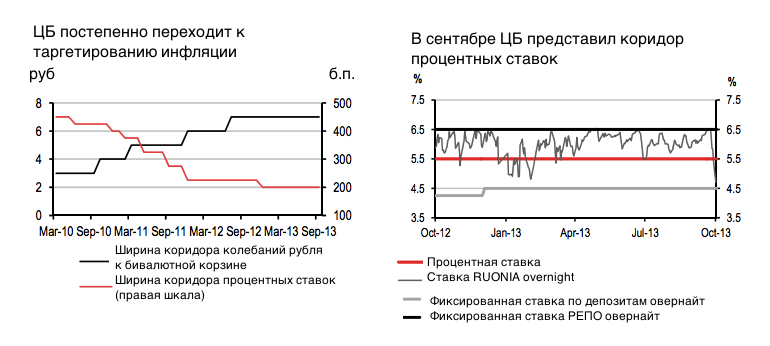

- ЦБ уже объявил о серьезном изменении своей монетарной политики. В 2015 году регулятор окончательно перейдет в режим таргетирования инфляции.

- Банк стандартизировал минимальную ставку по аукционам РЕПО и максимальную ставку по депозитам на одну неделю. Теперь она составляет 5,5%, эти ставки являются ключевыми.

- ЦБ России также ограничил коридор процентных ставок верхней границей - ставкой по фиксированному РЕПО овернайт, которая сейчас составляет 6,5%, и нижней - фиксированной ставкой по депозитам овернайт, которая составляет 4,5%.

- Ширина коридора процентных ставок ЦБ, таким образом, составляет 200 б.п. Это оптимальная политика по ограничению волатильности.

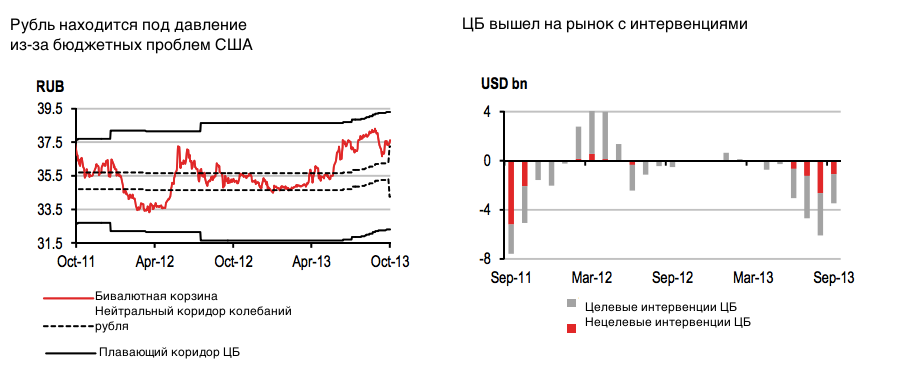

- ЦБ постепенно отказывает от политики управления валютным курсом и переходит к реально гибкому курсу рубля.

- В рамках этого курса ЦБ расширил нейтральный диапазон колебаний рубля, а также сократил дневной объем целевых интервенций со $150 млн до $120 млн, а также увеличил объемы нецелевых интервенций, которые приводят к сдвигу в коридоре колебаний рубля.

- Таким образом, по мнению ЦБ, должно снизиться влияние валютной политики регулятора на ликвидность банковского сектора. Процентные ставки будут иметь большее значение, чем раньше.

- Пока ЦБ тем не менее приходится проводить интервенции на валютном рынке из-за продолжающегося ослабления курса рубля.

Инфляция замедляется

ЦБ будет и дальше следить за инфляцией и ростом экономики. Причин для снижения ставок при этом становится все больше.

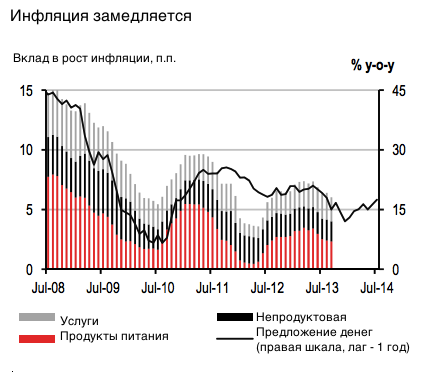

- Потребительская инфляция в годовом выражении явно снижается. Если в августе она составляла 6,5%, то в сентябре снизилась до 6,1%. Это всего на 0,1 п.п. выше целевого диапазона ЦБ в 5-6% на 2013 год.

- Сокращение инфляции отмечалось во всех секторах экономики, прежде всего, в секторе услуг.

- При этом базовая инфляции практически не изменилась и осталась на уровне 5,5% в годовом выражении.

- По мнению банка HSBC, на конец года инфляция должна снизиться до 5,7% благодаря хорошему урожаю и довольно жесткой денежной политике.

- ЦБ РФ повысил в сторону увеличения цель по инфляции на 2014 год: с 4,5% до 5% из-за отказа правительства полностью заморозить тарифы на ЖКХ для населения. Цель по инфляции на 2015 год составляет 4,5%, а на 2016 год – 4%.

Экономика растет ниже потенциала

- Согласно данным индекса PMI для сектора услуг и данным композитного PMI, российская экономика продолжает расти ниже своего потенциала – на уровне 2-2,5%.

- В ближайшие месяцы отрицательный разрыв между потенциальными и реальными темпами роста ВВП увеличится.

- Частное потребление продолжает быть драйвером экономического роста. Инвестиции при этом пытаются вновь начать расти на фоне вложений в строительные и инженерные работы по подготовке Олимпиады в Сочи.

У банков не в порядке с ликвидностью

- Вроде бы в сентябре ситуация с ликвидностью нормализовалась, но при этом ставки выросли. Возможно, это связано со стрессом на рынках.

- Смутили участников рынка и слишком "ястрибиные" заявления представителей ЦБ – они четко дают понять, что не готовы снижать ставки.

ЦБ становится все более авторитетным

- Эльвира Набиуллина, недавно возглавившая ЦБ, сейчас пытается создать себе образ борца с инфляции. Пока она продолжает политику прошлого руководства Центробанка.

- Например, ЦБ сейчас уделяет особое внимание инфляционным ожиданиям, несмотря на присутствие серьезного разрыва между потенциальными и реальными темпами роста экономики.

- Это оправдано - цель ЦБ в 5% на следующий год требует очень осторожной денежной политики. В следующем году вырастет монетарное давление, а урожай может оказаться не самым хорошим из-за дождей этой осенью.

- Однако изменение валютной политики ЦБ создает основу для смягчения монетарной политики. Чтобы смягчить монетарную политику, нужно достичь равновесия на валютном рынке.

- В понедельник, по мнению HSBC, ЦБ не будет смягчать политику. Регулятор сможет снизить ставки лишь в декабре, когда в достаточной степени снизится инфляция.

- С помощью аукционов по предоставлению ликвидности банкам под залог нерыночных активов (MTRO) ЦБ снизит ставки по кредитам, при этом не снижая ставок, что поможет избежать роста инфляционных настроений.

- Изменений процентных ставок – это лишь один из инструментов стимулирования, напоминают эксперты банка.