История мирового богатства за 300 лет

Отмена рабства, коммунизм и развал колониальных империй отняли у европейских и американских богачей большую часть их состояний. Фондовый рынок и финансовая глобализация все вернули

Париж. 16 сентября. FINMARKET.RU - Ученые из Парижской школы экономики Томас Пикетти и Габриэль Цукман решили дать ответ на волнующий многих вопрос "Откуда берется богатство и куда оно девается?". Для этого им понадобился необычный коэффициент - соотношение национального богатства и национального дохода.

- Под богатством экономисты понимают стоимость всех активов (дом, дорогие предметы, ценные бумаги), а под доходом - все поступления в бюджет (зарплата, проценты от счета в банке или арендная плата). То есть эта пропорция позволяет понять, какая часть доходов оседает в кармане человека или на счетах страны.

- Обычно высокие доходы и богатство связаны, но так бывает не всегда. Например, можно иметь высокие доходы и тратить их без остатка, или, наоборот, иметь небольшие поступления, но грамотно их откладывать.

- Пикетти и Цукман исследовали, как коэффициент богатство/доходы на протяжении длительного времени менялся в развитых экономиках мира.

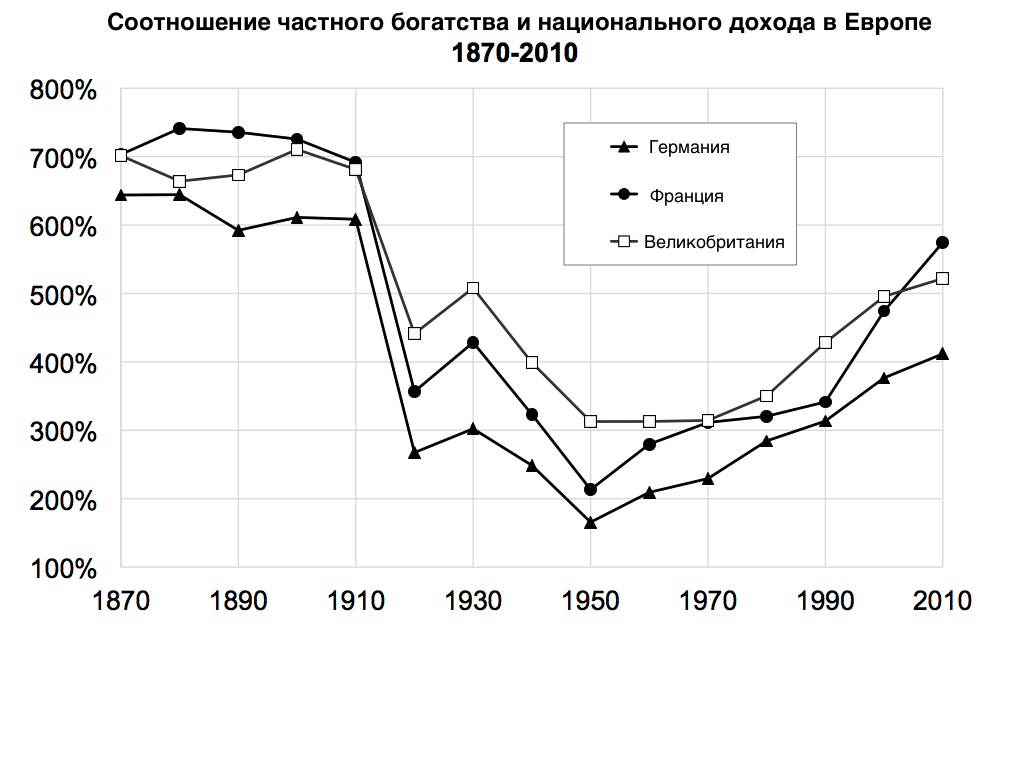

- Речь идет о действительно длительном периоде - для некоторых стран ученным удалось достать статистику за XVIII век. Историю возникновения богатства Великобритании и Франции можно отследить с 1700 г., США - с 1770 г., а Германии - с 1870 года. Для Японии, Италии, Канады и Австралии доступны данные за последние 40 лет (с 1970 по 2010 года).

1. Богатство утекло, но потом вернулось

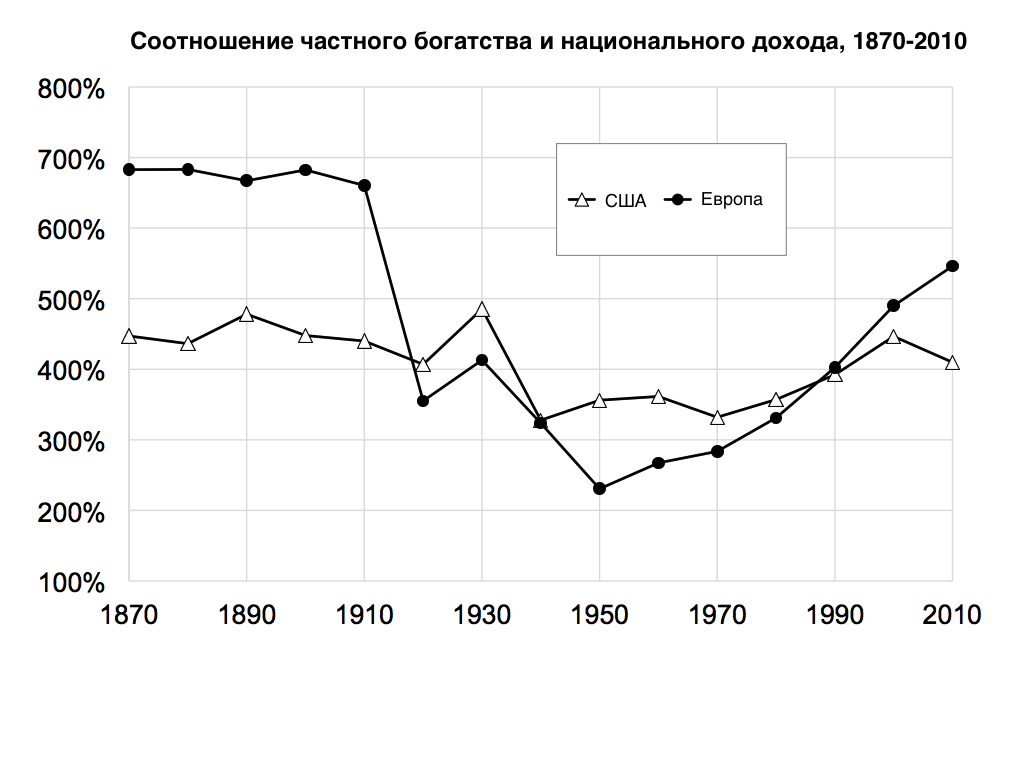

- За последние 40 лет страновой коэффициент богатство/доходы невероятно вырос: с 200-300% в 1970 г. до 400-600% в 2010 году.

- Если посмотреть на соотношение богатства и располагаемого дохода (дохода, который остаётся после уплаты налогов, взносов в систему страхования и других вычетов), то картинка будет еще более впечатляющая. В 1970 г. в большинстве стран он был ниже 400%, а к 2010 году вырос до 700%.

- Большая часть богатства была сформирована возросшим объемом накоплений, то есть люди попросту стали откладывать больше денег. Причем экономисты заметили интересную особенность - чем старее население страны, тем больше объем накоплений. Так больше всего откладывают в Японии и Италии - странах с самой большой продолжительностью жизни.

- Но откуда взялись эти деньги? Ученым пришлось проверить несколько гипотез, прежде, чем они нашли ответ. Оказалось, что обогащением европейцы и американцы обязаны возрождению рынка акций в 80-е годы XX века.

- До Первой мировой войны движение капиталов практически не регулировалось. Но затем на него были наложены ограничения и стоимость активов значительно снизились. Это депрессия инвесторов продолжалась вплоть до 1980 г., когда ограничения были сняты и активны снова стали расти в цене.

- Если посмотреть на то, как коэффициент богатство/доходы менялся на протяжении последних полутора лет, то окажется, что сейчас он всего лишь возвращается к историческим нормам.

2. Вместо земли и рабов - офисы и ценные бумаги

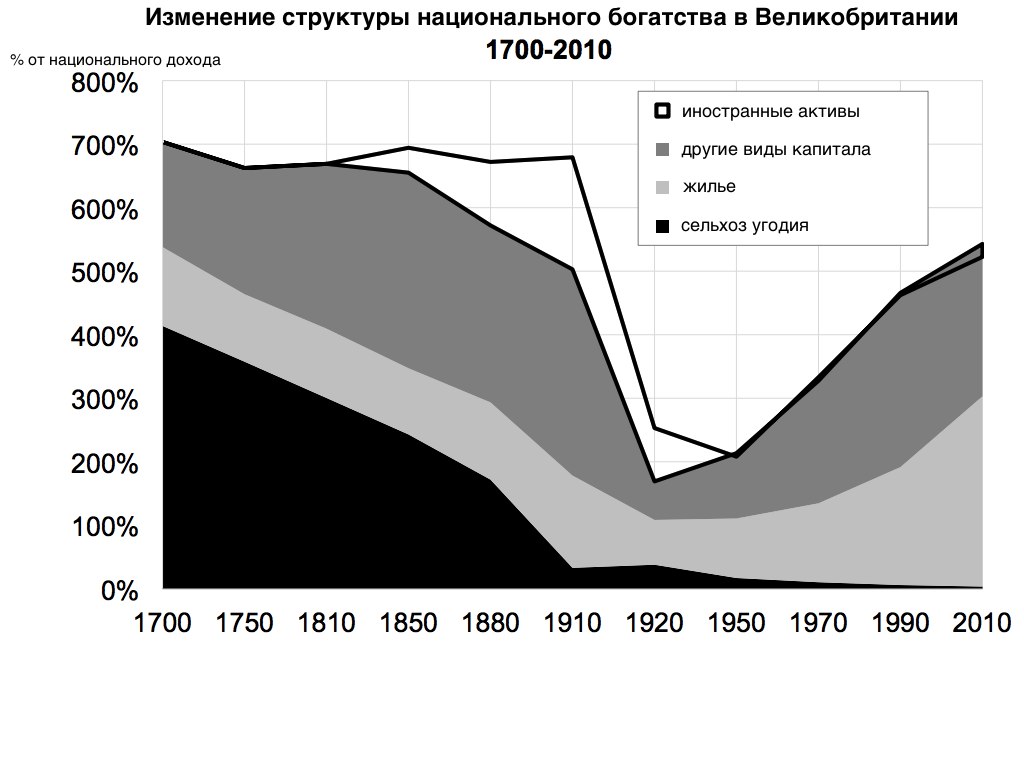

- Отслеживать изменения во вкладе в благосостояние удобнее всего на примере Великобритании - педантичные англичане сохранили наиболее полную статистику.

- Сейчас вклад земли в уровень благосостояния составляет менее 10%. Ее заменили другие виды собственности - офисы, оборудование и т.д. С начала XIX века иностранные активы имели большую долю в национальном богатстве, но мировые войны и распад колониальной системы привели к тому, что сейчас они практически не влияют на уровень благосостояния.

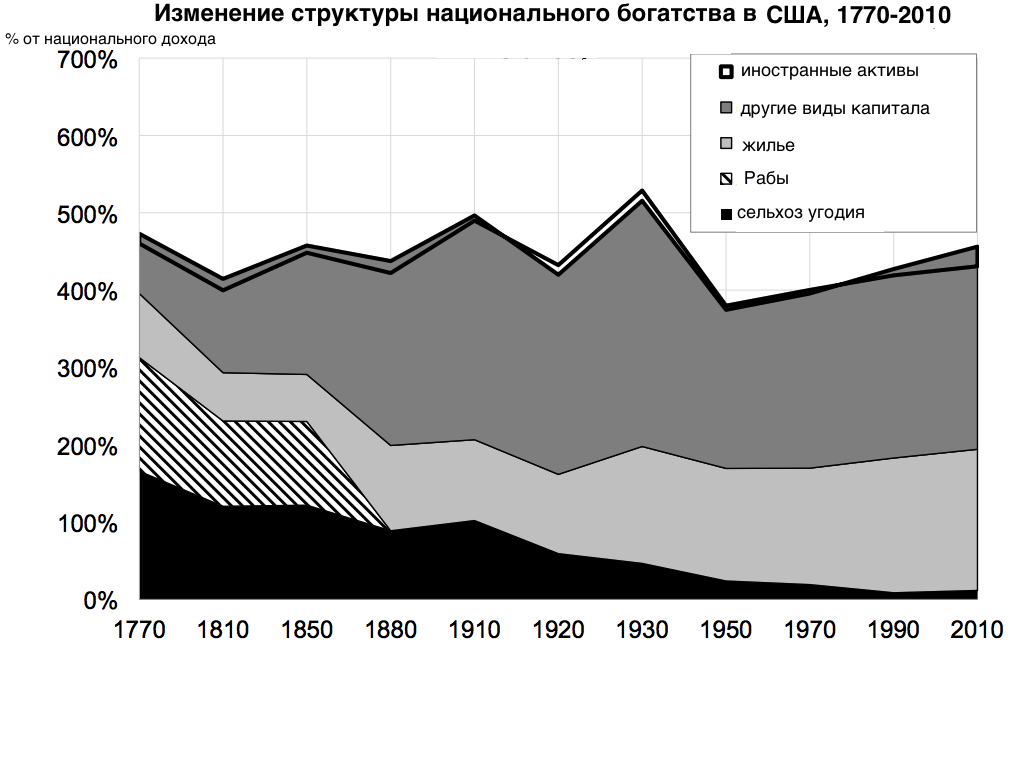

- В США долгое время заметный вклад в национальное богатство делали рабы. Но, к счастью, к 1880 г. (спустя 15 лет после отмены рабства) чернокожие американцы перестали быть частью национального богатства.

3. Слишком высокий коэффициент богатство/доходы - признак пузыря

- Экономисты обнаружили, что рост соотношения богатства и доходов обычно происходил вместе с надуванием пузырей на рынке.

- Коэффициент составил 700% на пике японского кризиса конца 1980-х, 800% - в Испании в 2008-2009. Пузыри на финансовом и жилищных рынках более разрушительны, когда запас богатства эквивалентен 6-8 годам работы страны, чем когда он эквивалентен всего лишь 2-3 годам. Это открытие поможет точнее предсказывать новые кризисы.