Россия переживет падение цен на нефть

Российская экономика не так уж сильно зависит от мировых цен на нефть, как кажется чиновникам-паникерам, считают в Goldman Sachs. Чтобы смягчить удар, Кремль может девальвировать рубль или увеличить экспорт углеводородов

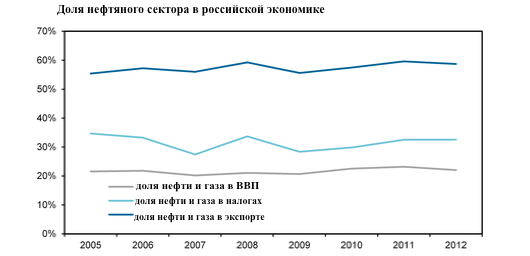

Нью-Йорк. 20 июня. FINMARKET.RU - Устойчивый рост мировой экономики в следующем году будет держать цены на нефть стабильными, но после 2015 г. могут упасть до $85-90 за баррель, считают Клеменс Графе и Эндрю Матэни из Goldman Sachs. И Россия как самый заинтересованный в стабильности цен на нефть на мировом рынке игрок должна быть к этому готова. На углеводородный сектор приходится примерно 22% ВВП, 59% экспорта товаров и услуг и 33% от консолидированного дохода казны.

Экономический рост России действительно зависит от уровня цен на нефть, но на самом деле падение ее стоимости на рынках не будет иметь таких уж значительных последствий для уровня налоговых ставок, баланса государственного бюджета и рентабельности углеводородного сектора, как принято считать, уверены экономисты.

Два сценария

Краткосрочное влияние на рост экономики снижения цен на нефть во многом зависит от того, как это снижение происходит - внезапно или постепенно, ожидаемо или неожиданно.

Неожиданно и внезапно

- Ситуация внезапного ценового шока для России не нова: во время мирового финансового кризиса так и произошло, но уязвимость России заключалась тогда во внешнем влиянии на банковскую систему и в меньшей степени отразилась на корпоративном секторе.

- Воздействие на него все еще остается низким, а значит, если цены на нефть упадут, шок, вероятно, будет гораздо менее серьезным, чем в 2008-2009 годах. При этом внезапное падение цен на нефть не представляется актуальным сценарием.

Ожидаемо и постепенно

- Вероятнее всего цены на нефть будут постепенно снижаться вслед из-за технического прогресса. Возможно, он приведет снижению цен на нефть до $85-90 баррель.

- Реакция финансовых счетов России на изменения цен на нефть будет отличаться от крупных экспортеров нефти на Ближнем Востоке. Причина в том, что в отличие от большинства валют государств Персидского залива, рубль находится в свободном плавании.

- Падение цен может отразиться на экономическом росте России, но эффект от снижения цен на нефть, вероятно, будет поглощен ослаблением рубля.

- Нефтегазовые доходы привязаны к доллару, а расходы, напротив, почти полностью основываются на рубле. Таким образом, бюджет получает большие выгоды от девальвации.

Девальвация - это выгодно и не страшно

Хотя Россия по-прежнему имеет значительный объем торговли (10% ВВП) и профицит счета текущих операций (3% ВВП), а бюджетный баланс близок к сбалансированному, влияние снижения цен на нефть будет почти полностью проецироваться на экономику через обменный курс.

- Профицит счета текущих операций России может сработать как амортизатор, несмотря на то, что до сих пор он обычно не делал этого.

- Потоки капитала снижаются при падении цен на нефть. При этом импорт сокращается, и в итоге счет текущих операций остается почти неизменным по отношению к ВВП.

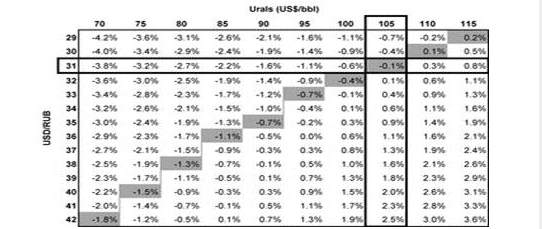

- Расчеты показывают, что десятипроцентное падение цен на нефть приведет к снижению реального курса рубля на 7%, а если цены на нефть упадут до $85 за баррель завтра, то рубль упадет примерно на 16%, инфляция составит 10%.

- Бюджетный баланс на самом деле относительно нечувствительнен к цене на нефть. Нефтегазовые доходы составляют почти половину доходов федерального бюджета, но эта цифра скорее ориентир.

- Российское государство очень централизовано, и центр имеет полный контроль за доходами, которые он передает в регионы и тем, как они расходуются. Если смотреть на консолидированный бюджет, доля нефти и газа в нем составит 33%.

- Если падение цен будет большим, потребуется фундаментальное изменение налоговых ставок и агрессивная программа внешних заимствований.

- Экономисты утверждают, что повышение гибкости обменного курса является достаточно действенной мерой, которая убережет Россию от большой уязвимости от нефтяных цен.

- Дефицит бюджета будет увеличиваться примерно на 0,6% ВВП при каждом 10-процентном падении цен на нефть. Попытки устранения уязвимости должны быть направлены на ненефтяной дефицит. Хотя он, по прогнозам, сократится на 1% ВВП в 2013 году, он все равно составит 9,5% от ВВП - это гораздо больше, чем 6% ВВП 2006-2007 гг.

Плавающий курс рубля смягчит шок от падения цен на нефть

Добыче не будет плохо, но нужно ее увеличить

Расчеты Goldman Sachs показывают, что добыча нефти и газа не станет главной жертвой при падении цены на нефть.

- Налогообложение нефтяной отрасли России достаточно прогрессивно, и прибыль нефтяных компаний частично защищена от колебаний цен на нефть.

- Если мы рассматриваем только сектор разведки и добычи нефти, влияние на прибыль до вычета процентов из нефтяных компаний довольно низкое и, по сути, падение цен до $85 за баррель уменьшит доходы только на 0,3% ВВП.

- Но даже если снижение цен приведет к падению добычи нефти, государство сможет компенсировать его снижением налогов, не создавая серьезной угрозы для бюджета.

- Учитывая, что ни на бюджет, ни на сектор разведки и добычи падение цены на нефть сильно не повлияет, маловероятно, что темпы экономического роста в России серьезно пострадают до того, как цены на нефть стабилизируются, уверены экономисты.

- Чтобы обезопасить себя на будущее правительство может принять меры, которые позволили бы увеличить экспорт углеводородов, этим, в конечном счете, и должно ограничится влияние снижения цен на нефть на экономику.

Юлия Цепляева, BNP Paribas

"Я не согласна с мнением экономистов Goldman Sachs. При падении цен в 2008-2009 гг. жизнь явно не стала лучше. Безработица была близка к 10%, потребительского оптимизма не было, хотя цены на нефть тогда упали на сравнительно небольшой промежуток времени. После этого кризиса нам пришлось еще некоторое время восстанавливаться. Возможно, для доходов бюджета это не было убийственным ударом, но расходы, связанные со спасением экономики, пришлось резко увеличить. Последствия мы испытываем даже сейчас.

Не думаю, что влияние падения цен на нефть для российской экономики можно чем-то компенсировать. Девальвация уменьшит покупательскую способность и разгоняет инфляцию, что смело можно отнести к макроэкономической дестабилизации. Ровной безболезненной компенсации не будет, и первой реакцией будет падение ВВП. Может быть некое восстановление, но тем не менее из-за того, что некоторые процессы идут с некоторыми лагами не будет казаться, что все прошло гладко. Снижение цен на нефть вызывает быструю и глубокую рецессию.

Возможность увеличение экспорта невозможно даже обсуждать. Если вы посмотрите на цифры, увидите, что производство нефти растет очень медленно, а производство газа падает. Разведанные запасы истощились, а для разработки новых нужны налоговые условия и большие инвестиции, о чем речи не идет. Возникает вопрос: за счет чего увеличивать этот экспорт? За счет снижения внутреннего потребления? Быстрых мер, которые могли бы обезопасить экономику от падения цен на нефть, нет. Долгосрочные меры - диверсифицировать экономику и найти новые источники дохода, а не нефть и газ".

Евгений Надоршин, АФК "Система"

"Если экономисты Goldman Sachs считают, что снижение с 1,6% роста до отрицательных значений или нуля, это не так страшно, то на мой взгляд это не очень комфортная ситуация. При сохранении всех прочих условий снижение цен на нефть на 15-20 % приведет к тому, что российская экономика окажется в рецессии. Темпы роста с нынешних уровней снизятся не так сильно, как если бы они падали с 5%, но это изменение будет качественным: экономика будет нездоровой, чувствующей себя некомфортно.

Обесценение рубля действительно в существенной степени сможет компенсировать доходы бюджета в краткосрочной перспективе. Опыт показывает, что поступления в бюджет от налогов и пошлин на внешнеэкономическую деятельность сократятся не так сильно. Но это не будет означать, что экономика России не сильно пострадает. Темпы роста станут отрицательными, а рецессия может оказаться затяжной. Рубль обесценится до 35 рублей за доллар, и я не думаю, что это станет стимулом инвестировать в экспортно-ориентированные производства. Такого масштаба девальвации будет недостаточно, чтобы открывать производство здесь стало дешевле, но зато будет достаточно, чтобы погасить внутренний спрос, который толкал экономику в 2012 году. Плюс ко всему в России большое количество импортных товаров, а значит они будут дорожать.

Безусловно, рост экспорта углеводородов мог бы помочь обезопасить российскую экономику от падения цен на нефть, но к сожалению, сделать это непросто. Возможно, из-за рубежа этого не видно, но экспортные способности России ограничены. Мы сталкиваемся с сокращением числа покупателей российского сырья, что также оказывает негативные воздействия на экономику. Например, цены на газ остаются неплохими, но продукцию "Газпрома" по этим ценам его партнеры не готовы покупать. Кроме того, нужны инвестиции, а они в должном объеме не делаются. Поэтому увеличить экспорт энергоресурсов Россия вряд ли способна".