Взятки и бонусы возвращаются

Ситуация с ликвидностью в банковской системе говорит о том, что капиталы российских богачей — чиновников и топ-менеджеров крупнейших компаний — потекли обратно в страну

Москва. 4 июня. FINMARKET.RU - Апрель стал необычным месяцем - зафиксирован неожиданно высокий приток средств на счета физических лиц - 3%. Эксперты связывают это с "бонусной кампанией": российские топ-менеджеры и сотрудники банков получили бонусы, все они размещены в российских банках, а не на Кипре. Ситуация с ликвидностью весной несколько улучшилась, но облегчение будет недолгим. Эксперты прогнозируют, что уже в июне ситуация на денежном рынке станет более жесткой.

Апрель является достаточно необычным месяцем для банковской системы: именно в этот период на счета физических лиц поступают "свежие деньги", поясняет Дмитрий Мирошниченко из Центра развития. Это связано с выплатой бонусов, которую в апреле проводят сами банки и частные компании. В результате остатки на счетах физических лиц растут.

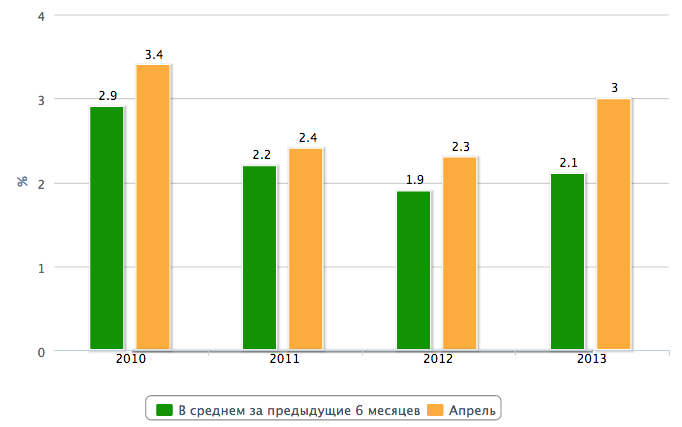

- Прирост депозитов физических лиц в апреле резко вырос по сравнению с другими месяцами и составил 3%.

- Подобный прирост средств депозитов на счетах в банках наблюдался во время "бонусной кампании" 2010 года. Тогда он составил 3,4%.

- Лидерами по росту остатков на счетах физических лиц были коммерческие банки, сейчас лидерами стали госбанкиры: средства на депозитах выросли на 3,3% против 2,7% у частников.

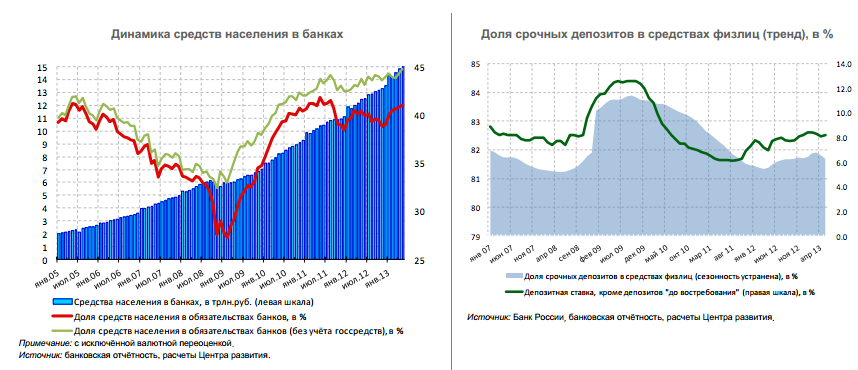

Средства физических лиц на депозитах в банках резко выросли

Однако подобная динамика удивительна. Логично, что размеры выплачиваемого вознаграждения зависят от результатов деятельности банка или предприятия за прошлый год, полагает Мирошниченко. Но если следовать этой логике, то в 2013 году вряд ли можно было бы ожидать выплаты больших бонусов и заметного роста средства на счетах физических лиц.

Госбанки нарастили вклады до востребованиия

Чтобы оценить, насколько значителен этот всплеск, необходимо сравнить его с динамикой прошлых лет.

- "Бонусный всплеск" случается ежегодно и приходится именно на апрель.

- В этом году апрельский рост депозитов составил 3%, в 2012 - всего 2,4%. Это можно назвать всплеском.

- Но вот в 2010 году рост составил 3,4%. Возможно, стоит говорить не о всплеске, а о возвращении на докризисную траекторию роста? Вряд ли стоит ставить вопрос так - бонусные выплаты связаны с ситуацией в макроэкономике в целом.

- В ЦР сравнили прирост средств на депозитах в апреле с динамикой за предыдущие полгода. Оказалось, что в этом году был зафиксирован самый большой прирост по сравнению с предыдущими годами.

В этом году прирост самый большой

- Если рассмотреть динамику средств физических лиц на срочных депозитах, то есть до 30 дней, то здесь ничего необычного не случилось.

- Общие средства физических лиц заметно выросли за счет поступления денежных средства на счета до востребования. Вот здесь и кроется аномалия.

- Если бы между ростом средств в апреле и в предыдущие периоды сохранилась бы динамика прошлых лет, то рост составил бы всего 2,4%. Банки в этом случае не досчитались бы 100 млрд руб.

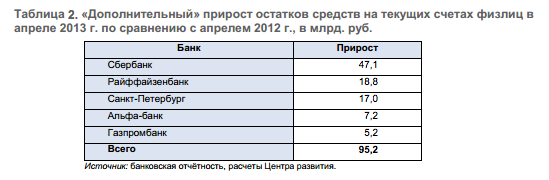

- Причем максимальный прирост средств обеспечил "Сбербанк": дополнительный прирост средств физических лиц составил 47,1 млрд руб. Затем идет "Райффазенбанк" с 18,8 млрд руб.

Сбербанк - лидер по приросту "дополнительных" депозитов

Бонусы осели не на Кипре, а в российских банках

Чтобы понять, с чем связан рост депозитов, Мирошниченко рассмотрел список банков, чтобы понять, что же у них общего.

- Сюда входят два госбанка, одна кредитную организация, близкая к властям, один частный банк и европейская "дочка". Это весь спектр российской банковской системы.

- В настоящих условиях объединить эти банки может только внешний фактор - ситуация с офшорами. Это связано с кризисом на Кипре, а также с законом, который запрещает чиновникам иметь заграничные счета.

- В апреле сильный рост средств на счетах в российских банках связан не просто с выплаченными рекордными бонусами, просто эти бонусы были выплачены в российской юрисдикции.

- Схема, по которой топ-менеджерам банков и главам компаний выплачивал деньги в кипрских оффшорах, закрылась. Этот финансовый поток пришлось срочно перенаправить, но новую схему с использованием иностранной офшорной юрисдикции реализовать оказалось сложно. Поэтому было принято решение заплатить средства сейчас, но в России.

- Кроме того, можно предположить, что ряд чиновников решили перевести свои средства в Россию.

- "В таком случае такой приток средств носит локальный характер. Считать их ресурсами российских банков также не стоит, ведь в любой момент возможен их отток.

Ситуация с ликвидностью стала лучше, но не надолго

Александр Морозов и Артем Бирюков из банка HSB проаназилизировали ситуацию с ликвидностью в российской банковском секторе. Давление на банки стало меньше, но ликвидность все еще зависит от действия регуляторов.

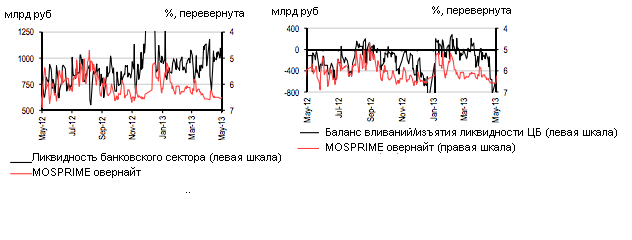

- Общая ликвидность банковского сектора, то есть сумма балансов банков и их депозитов в ЦБ, в мае увеличилась с 900 млрд руб до 1,2 трлн руб.

- Драйвером роста ликвидности банковского сектора стал денежный сектор, объемы наличности, находящихся на руках, снизились на 146 млрд руб после роста в апреле.

- Ставка денежного рынка в мае особо не изменилась. Она колеблется в соответствие с верхней границы коридора ставок ЦБ. Индикативная ставка MOSPRIME овернайт снизилась с 6,56% в конце апреля до 6,51% в конце мая.

- Ставка RUONIA овернайт, в основе которой лежат реальные ставки по межбанковским трансакциям, снизилась за тот же период с 6,52% до 6,29%.

- Ситуация с ликвидностью в июне будет более жесткой, чем в мае. Ликвидность с денежного рынка уйдет в бюджет, так как в этот период бюджет будет профицитен. Часть ликвидность уйдет на рынок ОФЗ.

- В июне на ситуацию с ликвидностью негативно повлияют еще несколько факторов. Во-первых, досрочная выплата зарплаты сотрудников образовательных учреждений приведет к росту количества рублей в обращение. Это негативно скажется на ликвидности, которая снизится практически на 170 млрд руб.

- Кроме того, недавняя распродажа валют развивающихся стран привела к тому, что рубль оказался в коридоре интервенций ЦБ, который продает ежедневно $70 млн.

- ЦБ частично компенсируют снижение ликвидности через операции рефинансирования банков. Наибольшим спросом со стороны банков будут пользоваться операции РЕПО овернайт и валютные СВОПы.

- В июне ставки на денежном рынке останутся высокими, временно они могут взлететь до 6,7%. Значительное изменение ставок возможно, лишь если ЦБ начнет их сокращать. Однако вряд ли это случится в июне, ведь инфляция вновь ускорилась до 7,3-7,4% в конце мая.

Ситуация с ликвидностью стала в мае чуть лучше, но не надолго