Инвесторы могут не оценить покупку "Роснефтью" ТНК-ВР

Государство вернуло себе контроль над нефтяной отраслью, но аналитики сомневаются в том, что это пойдет ей на благо. "Роснефти" придется постараться, чтобы справиться со спадом добычи и начать полноценное освоение арктического шельфа. Для экономики в целом эта сделка означает укрепление госкапитализма и рост оттока капитала

Москва. 22 октября. FINMARKET.RU - "Роснефть" готова полностью поглотить ТНК-ВР, доложил вечером в понедельник глава госкомпании Игорь Сечин своему старшему товарищу, президенту России Владимиру Путину. Все необходимые для совершения двух сделок объемом $61 млрд договоренности достигнуты: свои "половинки" "Роснефти" продадут и российские акционеры из AAR (они получат $28 млрд деньгами), и BP.

Британская корпорация уже озвучила условия сделки:

- BP получит наличными $17,1 млрд, а также 12,84% "Роснефти".

- На $4,8 млрд BP купит еще 5,66% "Роснефти".

- В итоге, доля BP в "Роснефти" составит 19,75%, а наличными она получит $12,3 млрд.

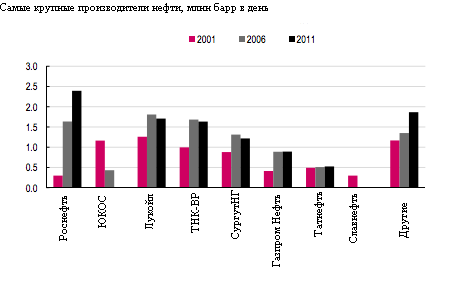

"Роснефть", после поглощения THK-BP, станет едва ли не самой крупной публичной нефтегазовой компанией в мире, которая будет контролировать до 50% экспорта нефти из России. Фактически, спустя 18 лет после раздела единой советской системы добычи и экспорта нефти, государство вернет себе полный контроль над стратегической отраслью.

Аналитики и экономисты по всему миру спорят: пойдет ли это на благо российской нефтянке или, лишившись частных инвесторов, она начнет стагнировать.

Первые оценки экспертов не очень благоприятны для "Роснефти". Компании нужно сильно постараться, чтобы совместное предприятие заработало и принесло больше прибыли, чем две компании в отдельности.

Для нефтяной отрасли сделка означает новую волную консолидации, а для российской экономики - укрепление модели госкапитализма и частичную потерю интереса к ней инвесторов.

На пути к новой стадии развития

Успех слияния будет зависеть от того, насколько BP готова к передаче "Роснефти" своих уникальных технологий добычи, считают экономисты "Ренессанс Капитала" во главе с Ильдаром Давлетшиным. По их мнению, от обмена технологиям с BP, а также из-за улучшения логистики и инфраструктуры, "Роснефть" может получить порядка $15 млрд.

Аналитики "Ренессанса Капитала" уверены, что российская нефтяная отрасль подходит к третьей стадии своего развития. Сделки "Роснефти" и BP как раз сигнализирует о начале этого нового периода.

Первый этап закончился в 1990-е годы, когда в отрасли создавались вертикально интегрированные корпорации. В 2000-е годы предприниматели пожинали плоды успешного завершения второго этапа развития: активно разрабатывались уже существующие месторождения, которые из-за роста цен на нефть на мировых рынках приносили все больше прибыли.

Теперь на нефтяном рынке начнется новый этап - волна слияний и поглощений. "Роснефть" будет скупать небольших российских игроков, имеющих ограниченный доступ к ресурсам и нескольких акционеров. Владельцы подобных компаний рады будут продать свою долю, чтобы уйти в более доходные активы за рубежом.

У этого есть две основные причины:

- Во-первых, правительству важно сохранить контроль над столь значимым для страны активов как нефть.

- Во-вторых, старые месторождения нефти иссякают, пора начать разработку новых, но это сложно с точки зрения геологии и географии. Месторождения в Западной Сибири разрабатываются уже более полувека. За последние 20 лет добыча там снизилась на 1 млн барр в день, а доля Западной Сибири в общем объеме добываемой в России нефти снизилась с 71% до 60%. 30% скважин сейчас функционируют ниже уровня безубыточности, что говорит о том, что добыча и дальше будет снижаться.

- Российские компании плохо занимаются развитием новых месторождений. Им либо не хватает знаний и опыта, либо они полагают, что инвестировать в России не стоит.

Запасы традиционных месторождений снижаются

Однако иностранным нефтяным компаниям Россия кажется вполне привлекательной. Это одна из стран с огромным количеством еще не разведанных запасов. По оценке Oil Intelligence, речь может идти о 600 млрд баррелей эквивалента нефти, причем 90% из них находятся в Арктике. В них и нужно обильно инвестировать, чтобы Россия и ее покупатели не осталась без нефти.

- Власти осознают, что необходимо вкладывать деньги в развитие нефтяной отрасли. По расчетам Минэнерго, России нужно будет потратить $1,1 трлн в ближайшие 20 лет.

- Государство и государственные компании, конечно, хотят получить выгоду от таких масштабных инвестиций.

- Иностранные компании могли бы стать важным источником технологий, управленческого опыта и капитала. Но российское правительство вряд ли позволит им самостоятельно владеть ресурсами. Правительство будет всячески избегать роста зависимости от иностранных игроков.

- В итоге, Россия из-за этой модели может стать менее развитым производителем сырья. Да и опыт других стран, например, Ирана, Венесуэлы и Мексики наглядно демонстрирует, что доминирование государства ведет к падению добычи нефти, несмотря на большие резервы этих стран.

- Однако говорить о том, что увеличение присутствия государства принесет одни проблемы, пока рано. Правительство, в принципе, понимает эти риски, поэтому пытается найти новые способы взаимодействия с западными компаниями, например, через различные совместные предприятия и обмен акциями. Успех во многом зависит от того, смогут ли госкомпании учиться у иностранных партнеров. Пример "Роснефти" и BP будет показательным.

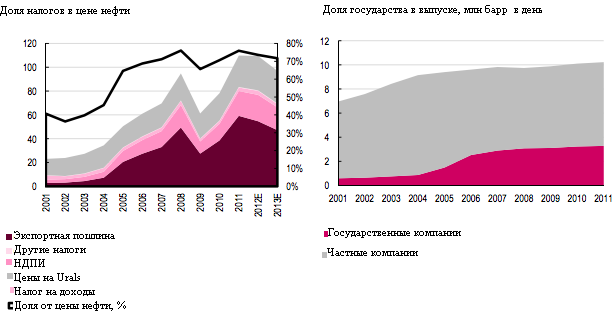

Доля государства в отрасли постепенно будет нарастать

"Роснефти" и BP придется постараться

Консалтинговая компания McKinsey исследовала последствие созданий укрупненных компаний на нефтяном рынке. По подсчетам экспертов, 66-75% подобных сделок не достигают заявленных целей.

В этом в компании винят традиционный подход к слияниям и поглощениям: владельцы стараются минимизировать риски, но при этом не хотят пытаться действительно соединить компании.

В McKinsey определили факторы, которые могут повлиять на успех таких масштабных сделок:

- Компания резко повышает свою эффективность с помощью чужой структуры, системы управления и навыков.

- Компания получает доступ к определенным рынкам.

- Компания быстро захватывает необходимые технологии.

Нельзя забывать и о разнице в корпоративных культурах - именно она часто является причиной провала сделки. Например, та же ТНК-ВР все время своего существования страдала из-за культурных различий своих английских и российских совладельцев.

Можно сказать, что по критериям McKinsey сделка с попыткой объединить возможности и ресурсы "Роснефти" с технологиями и навыками ВР обречена на провал.

Больше государства в нефтяном секторе

Правительство, скорее всего, будет продолжать присоединять новые активы к империи "Роснефти".

- Государство забирает 75% выручки нефтяной отрасли в виде налогов. Однако эти доходы государства снизятся из-за введения налогового режима "60-66", то есть снижения экспортных пошлин на сырую нефть. В этом случае при падении цен на нефть снизится и доход казны. Новый режим как раз создан для того, чтобы компании активнее инвестировали в добычу.

- В связи с этим государство хочет взять под контроль нефтяной сектор еще и потому, что так оно сможет самостоятельно распоряжаться доходами компаний и инвестировать их в нужные проекты.

Текущая структура рынка не очень стабильна

- Лучшим выходом было бы развитие конкуренции на рынке. Это быстро бы оценили и инвесторы. В итоге стоимость акций бы выросла, а российские нефтяные компании были бы оценены более справедливо.

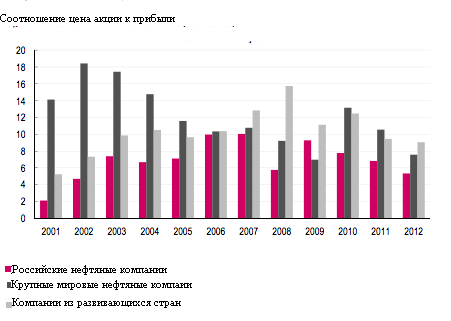

- Дальнейшая консолидация вряд ли станет приятным сюрпризом для инвесторов, ведь именно частные компании обычно добиваются лучших результатов у управлении капиталом и контроле за издержками. За последние 5 лет доходность вложений акционеров была на 100% выше у частных компаний, чем у госструктур.

- Сейчас российские нефтяные компании торгуются со скидкой в 35% к крупнейшим мировым компаниям и со скидкой в 50% к компаниям из развитых стран. Сейчас сектор торгуется на уровне 2000-го года.

- Это также связано с просчетами государства, которое не смогло создать необходимую среду, где защищаются интересы инвесторов и их право на участие в принятии корпоративных решений.

Российские компании пока очень дешевы

Российская экономика проиграет

Для российской экономики это сделка вряд ли принесет большую выгоду, считают авторы блога FT beyond the brics.

- Россия, возможно, получит возможность манипулировать рынком нефти в своих политических целях. Но это достаточно сложно сделать, в отличие от рынка газа.

- Владимир Путин, видимо, не сильно заботится о поддержании конкуренции в российской экономике. Ему она кажется вредной.

- Одно из последствий этой политики - постоянный отток капитала. Те, кто зарабатывают деньги, просто не могут найти, куда их вложить. По оценке Сергия Игнатьева, главы ЦБ, в этом году отток капитала составит $52 млрд.

- Если эта модель укрепится и конкуренция не будет расти, то и отток продолжится.

/Финмаркет/