ЦБ вышел из тупика, повысив ставки

Инфляция в России растет, а экономический рост, наоборот, замедляется. Центральному банку надо было выбрать что-то одно: борьбу с инфляцией или поддержку роста. Выбор пал на подавление инфляции, потому что экономика "растет"

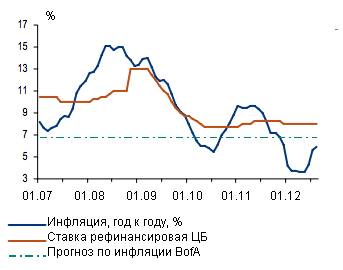

Москва. 13 сентября. FINMARKET.RU - Российский Центробанк повысил ставку рефинансирования и процентные ставки по операциям на 0,25 п.п. С 14 сентября ставка рефинансирования составит 8,25%.

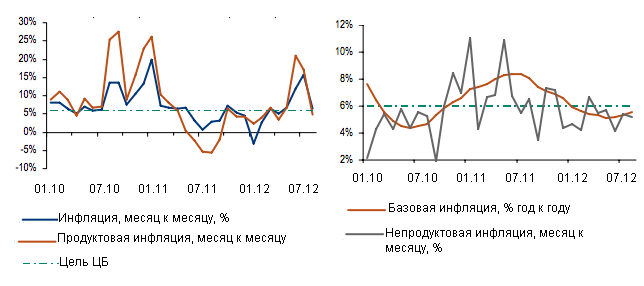

На это решение регулятора подтолкнул рост цен и инфляционных ожиданий - инфляция, в итоге, в среднесрочной перспективе может превысить целевой диапазон ЦБ, признал банк. По оценке на 10 сентября, потребительские цены уже выросли на 6,3% - это выше верхней границы целевого диапазона ЦБ на 2012 года.

Ускорение инфляции и одновременное замедление экономики поставили регулятора перед тяжелейшим выбором: должен ли он повысить ставки, чтобы сохранить доверие к себе, но при этом поставить под удар экономический рост.

Основной источник инфляционных рисков, по мнению ЦБ, - это плохая ситуация на мировом и российском рынках продовольствия. Тем не менее, базовая инфляция в августе составила 5,5% - это говорит о том, что значительная часть роста цен объясняется и монетарной фактором.

А вот замедление российской экономики ЦБ не пугает: совокупный выпуск "сохраняется вблизи потенциального уровня". В июне произошло снижение темпов роста инвестиций в основной капитал и замедление оборотов розничной торговли, признает в ЦБ. Однако при этом настроения производителей были позитивны.

В ЦБ рассчитывают, что кредитование, а также состояние рынка труда, то есть низкий уровень безработицы и рост зарплат, поддержат внутренний спрос, что и помешает экономике замедлиться.

Большинство экспертов ждало, что если ЦБ что-то предпримет, то именно повысит ставки. Меньшинство - ратовало за прямо противоположное решение.

Владимир Осаковский из Bank of America Merrily Lynch уверен, что ЦБ в этот раз оставит все, как есть, а до конца года даже снизит ставки. С ним спорит Александр Морозов из HSBC: ставки будут повышены на этом заседание на 25 б.п.

Экономический спад замедлит рост цен

Владимир Осаковский из Bank of America Merrily Lynch советовал ЦБ оставить ставки, как есть, а затем задуматься о стимулировании роста. Он уверен, что инфляция уже начала замедлятся. Во многом ее пик в июле был связан с эффектом низкой базы для сравнения - дефляцией прошлого года. Этот эффект сходит на нет.

- Инфляция с учетом эффекта сезонности в августе в годовом выражении уже замедлилась до 6,4% по сравнению с двузначными цифрами июня-июля.

- Если не учитывать роста цен на продукты и тарифы, то инфляция остается стабильной с января этого года. Инфляция без учета цен на продукты в годовом выражение выросла лишь на 5,3%, а базовая инфляция - на 5,5%.

- Столь низкие показатели говорят о недостатке фундаментальных причин для ускорения роста цен.

- Монетарные факторы также говорят о том, что инфляция вряд ли ускорится. В августе замедлился рост денежной базы М2 (наличные деньги, чеки и вклады) до 18,2%.

Инфляция начала замедляться

Ситуация 2010 года не повторится: экономика уже сильно замедлилась. Если в первом квартале ВВП вырос на 4,9%, то в июле рост составил всего 2,9%, по оценке Минэкономразвития. Потребительский спрос также начал замедлятся в июне-июле.

Спад экономики сгладит риски резкого скачка инфляции. Этим и объясняет скромный прогноз Владимира Осаковского по инфляции - 6,7% к концу года.

Ситуация на денежном рынке ужесточится и без вмешательства ЦБ

Замедление экономики уже привело к изменениям на денежном рынке:

- Рост инвестиционного спроса заметно ослаб (с 16% в первом квартале до 3,8% в июле). Это замедление уже приводит к замедлению спроса на ликвидность со стороны реального сектора.

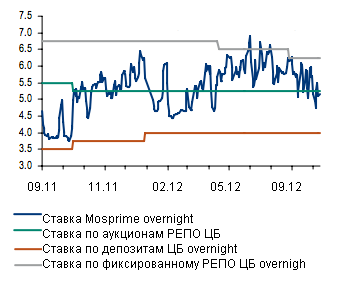

- Однодневная ставка MosPrime - средняя ставка, по которой предоставляются рублевые кредитам на рынке, - снизилась с 6,08% в июне до меньше, чем 5,2% в начале сентября. Это даже ниже ставки ЦБ для прямого РЕПО - 5,25%.

- В итоге, банковская система начала постепенно снижать объемы совершаемых с ЦБ сделок РЕПО - они перестали расти в июле и начали снижаться в августе. В конце июле их пиковое значение составило 3,2 трлн руб, а к концу сентября они снизились до 1,7-1,9 трлн руб.

Этот отток ликвидности и так обеспечивает необходимое ужесточение на денежном рынке. Даже не текущем уровне процентных ставок опасения за рост инфляции уже не имеют смысла.

Денежный рынок ужесточается

Инфляция пока ниже ставки рефинансирования

- Как только станет очевидно, что риски инфляции временные и незначительные, а экономика заметно замедлилась, ЦБ будет смягчать денежную политику, считает Осаковский. К концу года ЦБ снизит ставку рефинансирования и РЕПО в общей сложности на 50 б.п., прогнозировал он, еще не зная о сегодняшнем прямо противоположном решении ЦБ.

Оппонент Осаковского, Александр Морозов из банка HSBC, был уверен, что в четверг ЦБ повысит основные ставки. Ставка рефинансирования мало на что влияет, но на нее чаще всего обращают внимания политики, поэтому ее повышение также объяснимо.

- ЦБ теперь должен больше заботится о том, чтобы общество доверяло его способности бороться с инфляцией. Иначе публично заявленная политика по таргетированию инфляции не будет пользоваться доверием.

- Ставка по аукционам РЕПО (5,25%) и ставка по фиксированному РЕПО (6,25%), которые формируют коридоры ставок на рынке, сейчас слишком низкие по сравнению с уровнем инфляции.

- В HSBC ожидают , что ставки до конца года будут повышены еще не раз - в целом на 75 б.п.

/Финмаркет/