Рубль не захочет дорожать

Даже повышение ставок Центробанком и дорогая нефть не приведут к существенному укреплению рубля. Отток капитала снизится, но не намного

Москва. 21 августа. FINMARKET.RU - Экономисты банка HSBC уверены, что ЦБ уже в сентябре придется повысить ставки. Этому не помешает даже замедление экономики - инфляционные риски окажутся сильнее. В теории это должно было бы привести к укреплению курса рубля, ведь, покупая рубль, инвесторы могли бы заработать на высоких ставках. Однако рубль скорее исключение из экономических правил: его курс даже при повышенных ставках, будет падать, уверены экономисты.

Засуха ускорила инфляцию

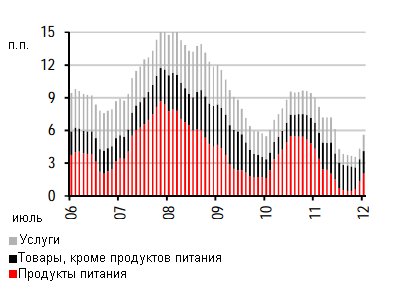

Российская инфляция в июле ускорилась до 1,2% месяц к месяцу, а в годовом выражении - до 5,6%. К середине августа годовая инфляция составила уже 5,8%. У всплеска инфляции есть три совпавшие по времени причины - рост цен на продукты питания, рост регулируемых тарифов и эффект низкой базы для сравнения с прошлым годом (в прошлом году в августе было отмечено снижение цен). В результате уже в августе - начале сентября инфляция может выйти за пределы целевого диапазона ЦБ на весь 2012 год - 5-6%. Быстрый рост цен продолжится вплоть до второго квартала 2013 года.

Особенно сильную озабоченность вызывают цены на продукты питания, которые будут расти из-за плохого урожая в ключевых сельскохозяйственных регионах России.

Если текущая динамика цен на продукты питания сохранится, то и инфляция ускорится лишь из-за этого фактора на 3,1 п.п. Еще 1-1,5 п.п. добавит рост тарифов.

В итоге, в первом квартале 2013 года годовая инфляция может составить примерно 8% по сравнению с 3,6% в мае этого года.

Инфляция ускоряется из-за роста цен на продукты питания

Ответ ЦБ: готовьтесь к ужесточению монетарной политики

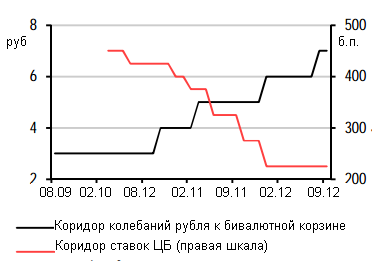

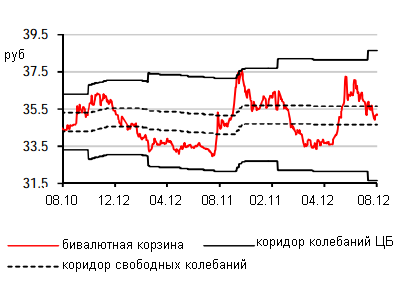

Российский Центробанк два года назад перешел к системе инфляционного таргетирования вместо управления курсом рубля. Расширение границы валютного коридора 24 июля - это очередной шаг в этом направление.

ЦБ постепенно отказывается от контроля над рублем

По мнению экономистов HSBC:

- ЦБ вмешается, когда годовая инфляция окажется выше 6%. Последние пресс-релизы ЦБ и комментарии первого зампреда банка Алексея Улюкаева говорят о том, что регулятор готовится поднять ставки.

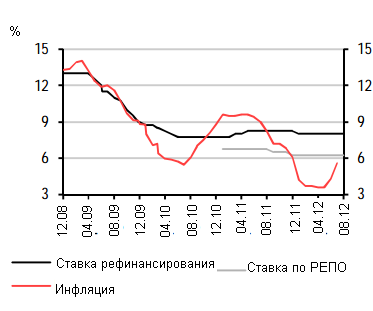

- ЦБ вряд ли ограничится повышением лишь ставки рефинансирования. Ее значение для управления денежным рынком невелико: скорее, по этой ставке банки получают ликвидность лишь в самых крайних случаях.

- Вместо этого ЦБ предпочитает управлять монетарной политикой с помощью фиксированной ставки РЕПО (сейчас - 6,25%) и ставки по однодневным аукционам РЕПО (5,25%). Так ставка по РЕПО на уровне 6,25% соответствует, по мнению ЦБ, монетарной инфляции на уровне 6%.

ЦБ контролирует монетарную инфляцию через ставку РЕПО

- В сентябре ЦБ решится на повышение ключевых ставок на 25 б.п. Но, вероятно, ЦБ из-за роста инфляции придется повышать ставки несколько раз уже в этом году. Так общее повышение ставок в сентябре, октябре и декабре, как ожидают экономисты HSBC, составит 75 б.п. А если учесть повышение ставки по депозитам, то все ставки будут повышены на 100 б.п.

- Конечно можно было бы ожидать повышения ставок и на 200 б.п., однако прогнозы ЦБ по инфляции более консервативны, чем "заявленные" HSBC 8%. Да и перспективы роста российской экономики становятся все мрачнее - замедление может оказаться более существенным, чем прогнозирует власти сейчас.

- Кроме того, банки, бизнес и политики будут недовольны значительным повышением ставок. Компромиссом станет серия небольших повышений.

Ослаблять монетарную политику ЦБ начнет в 2013 году, когда инфляция вновь снизится до 6%. Во второй половине года три процентные ставки вновь будут снижены - вместе на 75 б.п.

Ставки будут следовать за инфляцией

ЦБ, тем не менее, будет сложно победить инфляцию, ведь она будет зависеть именно от роста цен на продукты питания - они находится вне зоны его ответственности.

Рубль - исключение из правил

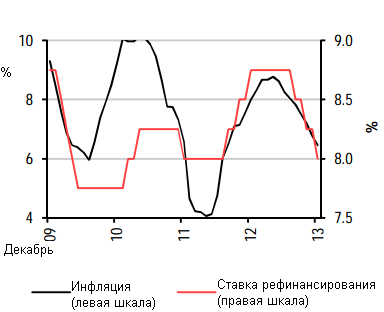

Обычно повышение ставок приводит к укреплению местных валют. Но в отношение рубля эти правила не работают.

- Курс рубля больше зависит от поведения внутренних инвесторов, чем иностранных. Отток капитала в большей степени связан со структурными причинами, чем с монетарными. Рост ставок вряд ли изменит эту ситуацию.

- Если на мировом рынке будет царить оптимизм, иностранные спекулянты принесут в Россию $10-20 млрд.

- Если ситуация на рынках останется прежней, в Россию придет лишь $5 млрд - это вряд ли приведет к укреплению рубля.

- Сейчас бивалютная корзина вплотную подошла к отметке 34,65 руб. Если она спустится ниже, ЦБ начнет покупать валюту, чтобы предотвратить дальнейшее укрепление рубля.

Рубль уже "отыграл" весеннее падение

Тем не менее есть несколько причин для дальнейшего укрепления рубля:

- Во-первых, эта цены на нефть - баррель Brent во вторник торговался выше $115. Правда, аналитики ждут, скорее, небольшого падения цен.

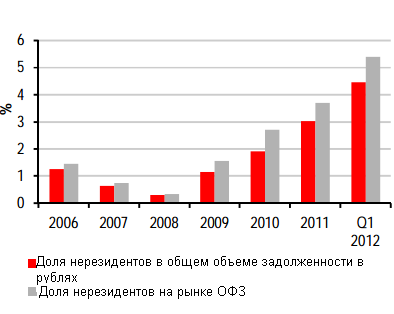

- Во-вторых, поддержать рубль сможет доступ иностранных инвесторов к рынку ОФЗ через системы Euroclear и Clearstream. Более открытым для иностранных инвесторов рынок, скорее всего, станет октябре, судя по заявлениям чиновников.

- В итоге, доля иностранных инвесторов на рынке ОФЗ, в конце концов, составит примерно 20% против 4,5% в конце первого квартала. Сейчас рынок ОФЗ составляет чуть меньше $100 млрд. Приток капитала от иностранных инвесторов может составить в этом случае $18 млрд Но вряд ли этот приток случится сразу же после того, рынок ОФЗ будет либерализован. В лучшем случае в первые месяцы будет инвестировано $10 млрд.

"Справедливый" курс доллара к рубля составит в ближайшие месяцы 32,3-33,1 руб.

Рынок ОФЗ может поддержать рубль

/Финмаркет/