России пока далеко до высокого рейтинга

Аналитики Standard&Poors объяснили, почему Россия пока не может попасть в группу надежных инвесторов с рейтингом "А": из-за нефти и бюджетных рисков

Москва. 9 августа. FINMARKET.RU - Группа экономистов агентства Standard&Poors во главе с Каем Штукенброком развернуто обосновали нежелание агентства повышать долгосрочный кредитный рейтинг России с нынешних BBB. Во всем виноваты старые российские беды: зависимость от нефтяных цен, нежелание правительства проводить реформы и многочисленные бюджетные риски.

В конце июня S&P повысили краткосрочный рейтинг России в иностранной валюте до "A-2" с "A-3". Рейтинг по долгосрочным обязательствам в национальной валюте остался на уровне BBB. Это соответсвует рейтингу некоторых латиноамериканских стран: Бразилии или, например, Перу.

Российская экономика будет расти на 3,5% в год

- Согласно базовому сценарию агентства, средняя цена на нефть в 2012-2015 году составит $100 за барр.

- ВВП будет расти на 3,5% в год вплоть до 2015 года из-за структурных проблем экономики, а в этом году вырастет на 4,1%. В S&P перспективы роста России оценили оптимистичнее, чем в правительстве, и в МВФ.

- ВВП на душу населения при этом составит $13,5 тыс. В целом это соответстсвует среднему значению для стран с рейтингом ВВВ.

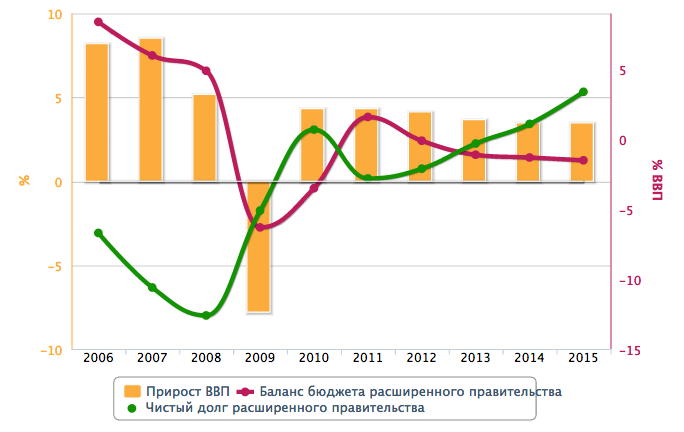

Российская экономика будет расти медленнее, чем до кризиса

Проблемы есть, но реформ не будет

- К числу структурных проблем, которые тормозят рост экономики, в агентстве отнесли государственную модель экономики: в регионах сохраняется значительное влияние монополий, а конкуренция ограничена.

- Мешают росту российской экономики и неразвитая инфраструктура, и плохой деловой климат, препятствующий инвестициям.

- Раньше правительство могло рассчитывать на быстрый рост ВВП из-за постоянного роста цен на нефть. Необходимости в проведении реформ не было. Сейчас все изменилось, возможно, это станет стимулом для проведения реформ.

- Однако резкое изменение политического курса маловероятно, так как состав политической элиты после выборов не изменился. Тем более, власти не пойдут на жесткие, часто политически рискованные реформы из-за снижения поддержки правительства. Примером может стать обещание Владимира Путина не повышать пенсионный возраст.

- По мнению S&P, важным может оказаться введение бюджетного правила и пенсионная реформа .

- К немногим позитивным реформам в агентстве отнесли повышение гибкости курса рубля. Резкое падение цен на нефть России поможет пережить более гибкая валютная политика ЦБ: на фоне недавнего падения цен на нефть рубль подешевел на 12% - это почти наполовину компенсировало снижение нефтяных котировок в рублевом выражении.

- Одним из основных политических рисков остается концентрация власти в администрации президента и сокращение реальных властных полномочий правительства Дмитрия Медведева.

Рост дефицита бюджета грозит снижением рейтинга

- С бюджетом у России пока все в порядке: в 2011 году профицит составил 1,6% ВВП. Сейчас Россия является нетто-кредитором, это означает довольно сильную финансовую позицию России.

- Однако вряд это продлится долго, изменение цены на нефть на $10 приведет к изменению доходов правительства на 1,4% ВВП. За небольшой промежуток времени, изменение цен может оказать значительное влияние на государственные финансы.

- Уже в 2012 году бюджет России станет дефицитным, а к 2015 году дефицит вырастет до 1,5% ВВП. К 2014 году Россия перестанет быть нетто-кредитором.

- В случае падения цен на нефть правительство рано или поздно будет вынуждено сокращать расходы, увеличивать заимствования и даже ускорять приватизацию. Ситуацию может исправить введение бюджетного правила, которое привяжет расходы к долгосрочным ценам на нефть.

- Если дефицит бюджета превысит ожидаемый уровень, то рейтинг России будет понижен.

- Если правительство все-таки реализует реформы, которые позволят ускорить рост ВВП и вернутся к сбалансированному бюджету, менее зависимому от колебаний цен на нефть, то в агентстве обещают повысить России рейтинг.

Оффшоры вредят внешэкономическому положению России

- Профицит счета текущих операций в 2012 году составит 3,7% ВВП, однако уже к 2015 году он исчезнет.

- 67% поступлений по счету текущих операций и доступных резервов в 2012 году пойдут на выплаты по различным внешним операциям и погашению госдолга. К 2015 году этот показатель вырастет до 80%.

- Снижают доходы России и компании, переводящие выручку от экспорта в "налоговые оазисы", например, на Кипр. Типичная схема такова: оффшорные компании покупают нефть по ценам ниже рыночной, затем продают по рыночным ценам, а разница оседают на счетах этих компаний. В результате объем российского экспорта оказывается занижена 5% ВВП в год.