Россия может стать переносчиком кризиса

Пока в экономике нашей страны все хорошо, считают экономисты МВФ - цены на нефть растут по мере восстановления спроса со стороны развитых стран. Но если Европа вновь погрузится в кризис, Россия первая почувствует это на себе

18 апреля. FINMARKET.RU - МВФ опубликовал во вторник свой прогноз роста мировой экономики - World Economic Outlook. В начале этого года ситуация в мировой экономике заметно улучшилась, во многом благодаря быстрому восстановлению США. Это заставило МВФ повысить прогноз роста большинства стран мира.

По новому прогнозу, темпы роста российского ВВП в этом году составят 4%, хотя в январе фонд не давал нам больше 3,3%. Однако именно страны Восточной Европы и СНГ (в том числе Россия) станут, по мнению фонда, главными жертвами европейского кризиса.

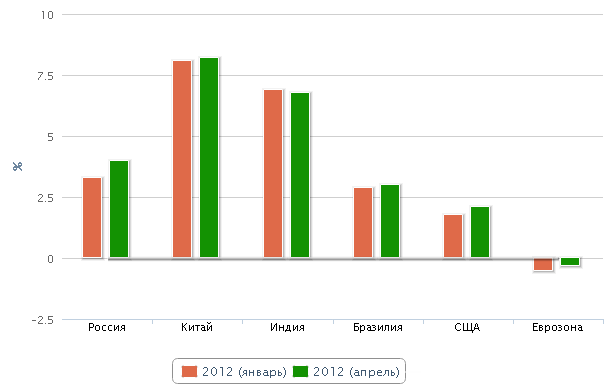

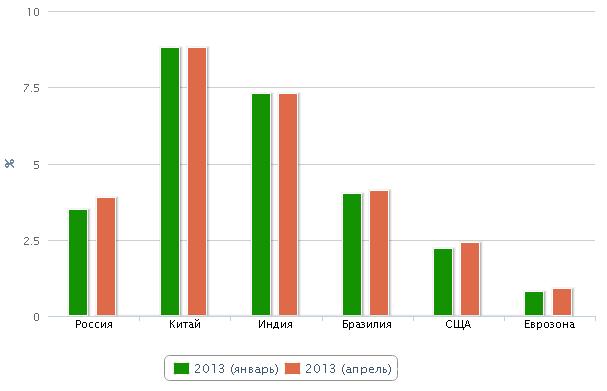

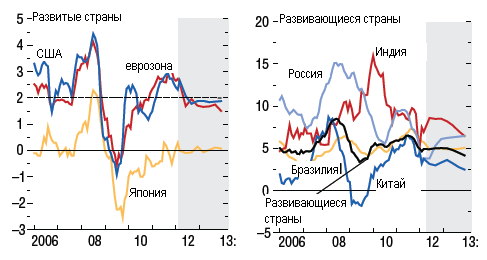

Мировая экономика в целом вырастет в 2012 году на 3,5% (в январе прогнозировали 3,3%), а в 2013 году на 4,1% (прошлый прогноз - 4%). Развитые страны вырастут в этом году всего на 1,5%, а развивающиеся - на 5,5%.

Риск глобальной рецессии сейчас составляет 1%, подсчитали в МВФ. Для Европы этот риск составляет 55%, для США и Японии - 15% и 14%

Экономика России в этом году будет расти быстрее январских прогнозов

В следующем году из рецессии выйдет еврозона

- США в этом году вырастут на 2,1% - прежний прогноз в МВФ увеличили на 0,3 п.п. В 2013 году американский ВВП вырастет на 2,4%.

- Рецессия в еврозоне в этом году окажется даже мягче, чем прогнозировали эксперты фонда в январе: минус 0,3% против минус 0,5%.

- Одной из немногих стран, чей прогноз эксперты фонда пересмотрели в худшую сторону, стала Испания.

- К России МВФ в этот раз оказался особенно благосклонен: сразу 0,7 п.п. поднят не только прогноз этого года, но и на 2013 году он неожиданно благоприятен: замедление всего лишь до 3,9%.

- МВФ не ожидает жесткой посадки китайской экономики: в этом году она вырастет на 8,2%, а в следующем - на 8,8%.

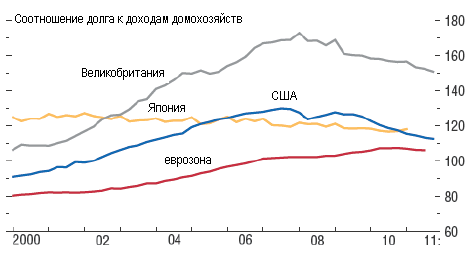

- Не стоит ожидать бурного роста потребления. Население Европы и США не может избавиться от долгов. Доходы в Европе, США и Японии почти не растут. Зато больше потреблять будут жители развивающихся стран.

Жители развитых стран все еще не могут разобраться с долгами

Опасность исходит из Европы

Правительствам и банкам Европы необходимо в 2012 году рефинансировать значительную часть своего долго - примерно 23% ВВП еврозоны. Это сделать будет довольно сложно, ведь давать в долг европейским заемщикам никто не хочет. Дешевые трехлетние кредиты Европейского ЦБ лишь ненадолго решили проблему, заменив частное финансирование государственным.

Облигации стран PIIGS никто покупать не хочет

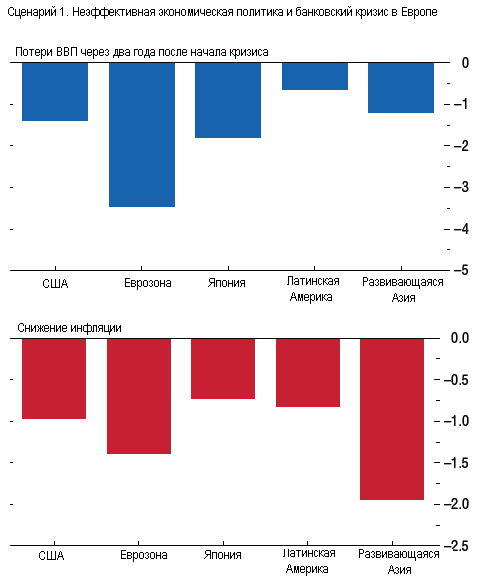

Банкам при этом необходимо в ближайшие два года сократить объем активов на своих балансах на $2,3 трлн. Это может обернуться резким снижением объема кредитования - экономический рост в Европе существенно замедлится.

Это также может привести к новому витку роста доходностей по государственным облигациям проблемных стран. Это приведет к ухудшению качества активов банков (они владеют гособлигациями), что вызовет повторение кризиса в Европе.

Еврозону может вывести из кризиса смесь мер: раздача дешевых кредитов Европейским ЦБ, программы экономии, а также реформы рынка труда и финансового сектора. Поддержку экономики должны возобновить и ЦБ США и Японии.

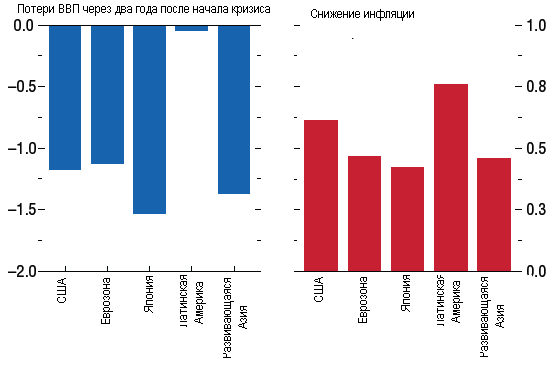

Если политика властей стран ЕС окажется неэффективной, еврозона за два года потеряет 4% ВВП

Кризис ЕС расширяется на восток

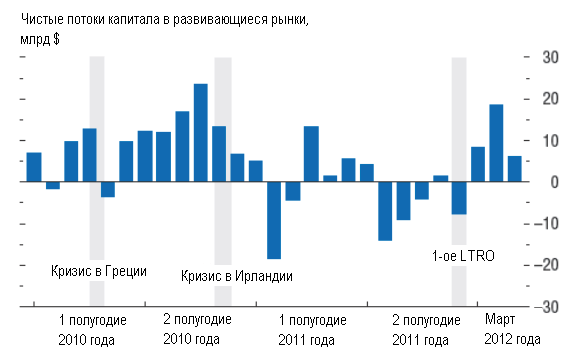

Долговой кризис вряд ли окажет значительный эффект на рынки капитала за пределами Европы. Если проблемы обострятся, инвесторы могут временно потерять аппетит к риску и переключится на казначейские облигации США, а также активы в Германии, Японии, Швейцарии. Но эффект на экономику развивающихся стран будет незначительным, напротив, у них появится возможность избежать перегрева и снизить курсы своих валют.

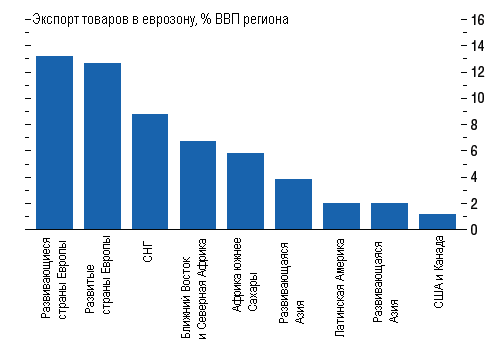

Однако это касается в основном Азии. Для стран Восточной Европы и СНГ, у которых самые тесные торговые и финансовые связи с ЕС, грядут тяжелые времена.

Обострение кризиса в еврозоне может привести к оттоку капитала из развивающихся стран

От долгового кризиса пострадают страны Восточной Европы и СНГ

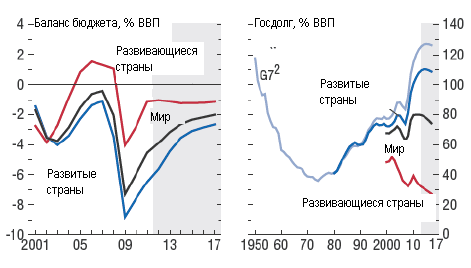

Долговой кризис в развитых странах будет в ближайшие годы разрастаться: уровень долга в странах G7 достигнет к 2017 году 130% ВВП. К этому время госдолг Японии перевалит за 256% ВВП, Италии вырастет до 124% ВВП, а США будет близок к 113% ВВП. Пока развитые страны будут наращивать долги, развивающиеся, напротив, их списывать.

Развитые страны продолжат наращивать долги

Другие риски

Согласно базовому прогнозу МВФ, цены на нефть к 2013 году снизятся до $110 за баррель - это соответствует динамике фьючерсов. Но прогноз может быть скорректирован, если усилится рост в Европе и США и, соответственно, спрос на нефть. Тогда возможен резкий скачок цен и нефтяной шок для мировой экономики.

Нефть тянет за собой цены на другие товары и на услуги

Развивающиеся страны будут продолжать безуспешную борьбу с инфляцией. Рост цен будет сдерживать потребление и, соответственно, рост их экономик. Развитым странам, напротив, будет угрожать дефляция.

Развивающимся странам придется бороться с высокой инфляцией

Россия и СНГ

А вот странам СНГ и России цены на нефть как раз обеспечивают относительное благополучие. В 2011 году экономика стран СНГ выросла на 5%, а в этом году темпы роста снизятся до 4,5% из-за проблем у торговых и финансовых партнеров в ЕС. При этом в МВФ прогнозируют достаточно низкую инфляцию в России - 4,8%.

В МВФ лишь умеренно повысили прогноз по темпам роста российской экономики.

- В случае нового обострения проблем еврозоны, Россия, - самый крупный торговый партнер ЕС в регионе, - станет своего рода "переносчиком" кризиса. От нас он распространится на все страны СНГ.

- Резко снизится приток капитала в регион, что для России может означать начало банковского кризиса.

- Опасения в МВФ вызывает и рост бюджетных расходов стран СНГ. В России дефицит неняфтяного бюджета за последние несколько лет утроился.