Рубль будет укрепляться до весны

Европейские банки, получив деньги от ЕЦБ, начали вкладывать их в российские облигации. Экономисты ожидают в ближайшие месяцы приток капитала и подорожание рубля, но потом отток возобновиться

Москва. 8 февраля. FINMARKET.RU - Европейский центробанк, выдавая в конце прошлого года банкам Европы несвязанные кредиты на общую сумму в 500 млрд евро, настоятельно советовал им потратить их на покупку облигаций проблемных стран. Имелись в виду, конечно, страны ЕС, но банки восприняли совет слишком буквально: они купили облигации России и других развивающихся стран.

В результате притока денег в страну с начала 2012 года рубль заметно укрепился - более чем на 5,6% по отношению к доллару. Инвесторы вновь скупают рискованные активы по всему миру, осмелев на фоне позитивных новостей из США и получив дешевые деньги от ЕЦБ. Механизм работает просто: облигации российского Минфина выгодно отличаются доходностью. Для их покупки нужно купить рубли, что приводит к его, рубля, укреплению. На росте курса рубля тоже можно заработать.

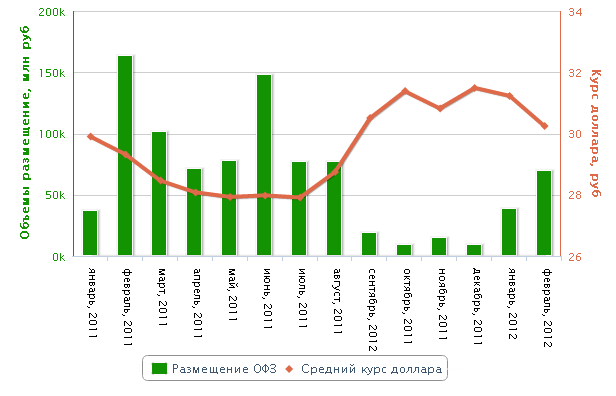

С начала 2012 года Минфин разместил облигаций федерального займа более чем на 107,7 млрд руб. - больше было только в начале прошлого года. За январь и первую неделю февраля 2011 года Минфин разместил более 170,7 млрд руб. В прошлом году продажа ОФЗ также сопровождалась укреплением рубля - на 3,2% за этот же период.

Отток капитала в начале года сменился притоком, правда, официальных данных на сей счет пока нет. Чистый приток в феврале прогнозирует и первый зампред ЦБ Алексей Улюкаев. При этом сальдо по прямым инвестициям будет отрицательным (российские компании инвестируют в иностранные активы больше, чем иностранцы в России), считает Улюкаев. Это означает, что в большей степени приток обеспечат инвестиции в российские ценные бумаги, а наибольшим спросом из них сейчас пользуются как раз ОФЗ.

Притока капитала ждут и в "Альфа Капитале". Аналитики допускают различные колебания рубля, но главная тенденция ближайшего времени - укрепление: цены на нефть остаются высокими, а у инвесторов, наконец, проснулся аппетит к риску. ЦБ даже может выйти на рынок с интервенциями, но это может лишь временно удержать рубль от дальнейшего укрепления.

Когда объемы размещения ОФЗ растут, рубль укрепляется

Алексей Девятов, банк "Уралсиб Кэпитал":

"У правительства на этот год большие планы по заимствованиям, да и в том году госдолг вырос более чем на 40% - рекордный показатель. Это связано с тем, что правительство пытается создать "подушку безопасности" на случай кризиса - бюджетные фонды дополняются за счет заимствований.

В рамках этой стратегии Минфин выходит на рынок с ОФЗ. Продажа облигаций оттягивает часть рублевой ликвидности с рынка, а затем эти средства уходят в Резервный фонд и частично размещаются в активах в иностранной валюте. Это приводит к укреплению рубля.

Укрепление рубля также связано с недавними позитивными новостями из США, чья экономика чувствует себя лучше. Инвесторы, наконец, почувствовали себя увереннее и направились в развивающиеся страны, в том числе, и Россию. Это также снизит объемы оттока капитала из страны.

При сохранении высоких цен на нефть доллар в среднесрочной перспективе будет стоить 29-30 руб".

Александр Морозов, главный экономист HSBC:

"Конец прошлого года и начало этого - удачное время для начала вхождения в российские активы. Росту котировок способствует ускорение экономического роста и замедление инфляции. А заработать больше поможет рост курса рубля. Своим клиентам, в том числе иностранцам, рекомендую скупать российские бумаги.

Доходность по ОФЗ достаточно высокая (в этом году она колебалась в диапазоне 7,6-8,25%) - это выше не только суверенных облигаций европейских стран, но выпусков суверенных облигации России.

Но это временное явление. Уже через несколько недель инвесторы начнут закрывать позиции и фиксировать прибыль. Волна позитивных новостей о росте в мире пойдет на спад: экономика США замедлится, а еврозону ждет рецессия. Оптимизм инвесторов сменит пессимизм, а иностранцы вновь уйдут из развивающих рынков.

Курс рубля укрепляет и сезонность, связанная с платежным балансом: падение импорта, снижение платежей по обслуживанию внешнего долга. Результатом этого становится резкое превышение предложения валюты над спросом. Эта сезонность исчезает обычно в мае - к этому времени инвесторы успеют хорошо заработать.

Отток капитала для России практически неизбежен: инвесторы начнут закрывать свои позиции, а российские компании выводить капитал через офшоры. Отток капитала оценивается в $50 млрд на следующий год.

Рубль перестанет расти к началу второго квартала, а затем постепенно начнет снижаться. В этом году рубль может ослабнуть до 39 руб к бивалютной корзине, а к доллару - до 32,6 руб.

В ближайшие несколько лет будет работать следующее правило: рубль будет ослабевать, если экономический рост будет ниже инфляции. В ближайшие 3-4 года это, скорее всего, будет так, а рубль будет терять примерно 3% в год".

Илья Ильин, аналитик Сбербанка:

"Спрос на ОФЗ сейчас идет в основном от нерезидентов - материнские банки из Европе перевели своим российским дочкам часть средств , полученных от ЕЦБ. Такая же ситуация в других развивающихся странах. Рубль, по нашим подсчетам, с начала года укрепился на 7,5%, а бразильский реал - 8,2%. До того, как Европейский центробанк начал помогать банкам, картина была иная: материнские банки выводили средства из дочерних структур в других странах и так покрывали свои потребности в фондировании.

Покупкам также способствуют низкая инфляция, вследствие чего в российской экономике сформировался положительный уровень ставок.

Тенденция снижения доходностей ОФЗ будет поддержана чрезвычайно благоприятной ситуацией на внутреннем денежном рынке, и она, хотя и может замедлиться, вполне вероятно сохранится до конца февраля".